ประธาน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย

บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส

ตลาดที่อยู่อาศัยมีการผลิตมากกว่าการขายได้ นับเป็นสัญญาณที่น่าเป็นห่วง แต่ยังไม่ถึงขั้นที่จะเกิดวิกฤติแต่อย่างไร ควรมีการควบคุมอุปทานให้ดีเป็นสำคัญ ผู้ประกอบการรายใหญ่ยังคงครองส่วนแบ่งการตลาดสินค้าใหม่เพิ่มมากขึ้น และมีบริษัทในเครือเพิ่มมากขึ้นและมีการร่วมทุนกับต่างชาติมากขึ้น มีแนวโน้มว่ากลุ่มผู้ซื้อเพื่อเก็งกำไร-ลงทุน ลดลง เพราะต้นทุนในการลงทุนสูงขึ้น การปล่อยเช่าได้ยากขึ้น เนื่องจากมีอุปทานออกมาสู่ตลาดมากขึ้น การแข่งขันสูงและผลตอบแทนการลงทุนต่ำลง

ในวันพุธที่ 26 กรกฎาคม 2560 ดร.โสภณ พรโชคชัย ประธาน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส (www.area.co.th) นำเสนอผลการสำรวจตลาดที่อยู่อาศัย กลางปี 2560 และแนวโน้มปี 2561 ณ โรงแรมอโนมา ราชดำริ จึงขอสรุปไว้ดังนี้:

ว่าด้วยการสำรวจ

การสำรวจนี้ได้ไปเยี่ยมเยียนโครงการต่าง ๆ ที่กำลังขายกันอยู่ในเขตกรุงเทพมหานครและปริมณฑลถึง 1,905 โครงการ (เพิ่มจากเมื่อสิ้นปี 2559 ที่ 1,837 โครงการ แสดงว่าการขายอืดลง เหลือโครงการที่รอขายมากขึ้น) และในจำนวนนี้มี 1,350 โครงการ (1,246 โครงการเมื่อสิ้นปี 2559) ที่ยังมีหน่วยขายเหลืออยู่ถึง 20 หน่วยขึ้นไป แสดงให้เห็นว่าการพัฒนาที่อยู่อาศัยในกรุงเทพมหานครมีขนาดใหญ่ที่สุดในนครหลวงต่าง ๆ ทั่วอาเซียน ทั้งนี้อันดับสองคือกรุงจาการ์ตามีโครงการที่กำลังขายอยู่เพียง 411 แห่งเท่านั้น

นอกจากนี้ในการสำรวจนี้ยังรวมถึงโครงการที่เปิดใหม่ในครึ่งแรกของปี 2560 อีก 198 โครงการอีกด้วย โดยในแต่ละโครงการ ศูนย์ข้อมูลฯ ได้เข้าไปสำรวจถึงที่ตั้งในทุกโครงการที่เปิดใหม่ และไปสำรวจการเปลี่ยนแปลงในการขายและการตลาดทุกรอบไตรมาสอีกด้วย การสำรวจของศูนย์ข้อมูลฯ นี้จึงถือเป็นการสำรวจที่ครอบคลุมกว้างขวางที่สุด และการนำเสนอข้อมูลในวันนี้จึงเป็นการนำเสนอข้อมูลที่เป็น First Hand Information ที่ไม่เคยเผยแพร่ที่ไหนมาก่อน

การสำรวจของศูนย์ข้อมูลฯ นี้ สำรวจข้อมูลในฐานะผู้ที่จะซื้อบ้านหรือทรัพย์สิน ไม่ได้ไปในฐานะเจ้าหน้าที่ และศูนย์ข้อมูลฯ ก็ไม่ได้เป็นนายหน้าหรือไม่ได้พัฒนาที่ดินเอง จึงตั้งใจนำเสนอข้อมูลที่เที่ยงตรงเป็นกลางที่สุด โดยไม่เข้าข้างหรือให้ร้ายฝ่ายใดฝ่ายหนึ่ง และการสำรวจนี้ที่ดำเนินการอย่างต่อเนื่อง จึงครอบคลุมโครงการ (แทบ) ทั้งหมด ทำให้เห็นความเปลี่ยนแปลงอย่างเด่นชัด และเป็นแหล่งข้อมูลที่น่าเชื่อถือและสามารถอ้างอิงได้มากที่สุดในประเทศไทย

การเปิดตัวโครงการใหม่

ในครึ่งแรกของปี 2560 มีจำนวนหน่วยเกิดขึ้น 54,389 หน่วย รวมมูลค่า 184,493 ล้านบาท จากทั้งหมด 198 โครงการ อย่างไรก็ตามหากนับเฉพาะโครงการที่อยู่อาศัยอย่างเดียว จะมีทั้งหมด 54,281 หน่วย รวมมูลค่า 182,647 ล้านบาท จากทั้งหมด 193 โครงการ หรือโครงการหนึ่งๆ มีขนาดเฉลี่ยถึง 281 หน่วย ซึ่งสูงกว่าแต่ปี 2559 ที่มีขนาดโครงการเฉลี่ยเพียง 241 หน่วยเท่านั้น โดยนัยนี้โครงการที่อยู่อาศัย (ซึ่งมักพัฒนาโดยบริษัทมหาชน) มีขนาดใหญ่ขึ้น ขนาดของโครงการที่ใหญ่ขึ้นในแง่หนึ่งก็ง่ายต่อการบริหารจัดการ แต่ก็มีความเสี่ยงเพิ่มขึ้นด้วย หากไม่ประสบความสำเร็จ

หากนำตัวเลขครึ่งปีแรกมาประมวลเป็นทั้งปีโดยคูณด้วย 2 จะพบว่า ในปี 2560 นี้ น่าจะมีทั้งหมด 110,557 หน่วย ณ มูลค่า 365,293 ล้านบาท ซึ่งแสดงให้เห็นว่า จำนวนหน่วยลดลงกว่าปีก่อน 1.8% ในแง่จำนวนหน่วย และ 4.4% ในแง่มูลค่า การที่หน่วยขายและมูลค่าใกล้เคียงกับปี 2560 ก็เพราะในเดือนมิถุนายน 2560 นี้มีการเปิดตัวโครงการใหม่มากขึ้นเป็นพิเศษถึง 34 โครงการ 13,062 หน่วย รวมมูลค่าถึง 47,826 ล้านบาทในเดือนเดียวนั่นเอง การเปิดตัวโครงการที่ไม่ลดลง แต่การขายได้ที่ลดลง อาจกลายเป็นปัญหาในอนาคตได้

เจาะลึกสินค้าเปิดใหม่

ในจำนวนสินค้าที่อยู่อาศัยที่เปิดใหม่ 54,281 หน่วยนั้น มีจำนวนถึง 30,647 หน่วย หรือ 57% เป็นห้องชุดพักอาศัย รองลงมาคือทาวน์เฮาส์ 17,556 หน่วย (32%) และบ้านเดี่ยว 3,499 หน่วยหรือ 6% ส่วนบ้านแฝดมี 1,890 หน่วย (4%) นับเป็นสถิติสูงสุดที่เปิดตัวโดยเน้นห้องชุด และหากพิจารณาถึงภาวะการขายจะพบว่า สินค้าที่เปิดใหม่ทั้งหมดนี้ ขายได้ (มีคนจองซื้อ) เพียง 19,078 หน่วย หรือ 35% อย่างไรก็ตามกลุ่มห้องชุดมีสัดส่วนการขายได้สูงสุดคือ 48%

อาจกล่าวได้ว่าสินค้าราคาไม่เกิน 2 ล้านบาททั้งหมดที่เปิดตัวมี 32% ของทั้งหมด (ลดลงกว่าปี 2559 ที่ 36% แสดงว่าสินค้าราคาถูกมีจำนวนลดลง) และหากนับรวมสินค้าที่มีราคาปานกลางทั้งหลาย (คือ ณ ราคาไม่เกิน 3 ล้านบาทต่อหน่วย) จะพบว่ามีสัดส่วนรวมกันสูงถึง 65% ของทั้งหมด ส่วนสินค้าที่มีราคาแพงคือตั้งแต่ 10 ล้านบาทขึ้นไปนั้น มีเพียง 1,500 หน่วย หรือเพียง 3% ของทั้งตลาด แต่มีมูลค่ารวมกันถึง 15% ของทั้งตลาด อาจกล่าวได้ว่าสินค้ากลุ่มหลัก (33%) ขายในราคา 2-3 ล้านบาท ส่วนกลุ่มสินค้าที่มีมูลค่ารวมมากที่สุดอยู่ในระดับราคา 3-5 ล้านบาท รวม 26% ของทั้งหมด

หากเจาะลึกเป็นรายประเภท จะพบว่าห้องชุดราคา 1-2 ล้านบาทมีการเปิดขายมากที่สุดคือ 9,948 หน่วย หรือ 18% ของทั้งหมดที่เปิดขายในปี 2559 รองลงมาเป็นห้องชุดราคา 1-2 ล้านบาท จำนวน 12,607 หน่วย ถัดมาก็คือสินค้าประเภทห้องชุด ณ ราคา 2-3 ล้านบาท โดยเปิดขาย 9,918 หน่วย (18%) ตามมาด้วยทาวน์เฮาส์ราคา 2-3 ล้านบาท จำนวน 7,424 หน่วย (14%) ส่วนในกลุ่มบ้านเดี่ยวนั้น เปิดขายกันในราคา 3-5 ล้านบาท เป็นสำคัญ โดยมีจำนวน 1,885 หน่วย จากบ้านเดี่ยวทั้งหมด 3,499 หน่วย (54% ของเฉพาะบ้านเดี่ยว) ในช่วงที่ผ่านมาได้เกิดบ้านแฝดมากขึ้นถึง 1,890 หน่วย และส่วนมากก็ขายในราคา 3-5 ล้านบาท (818 หน่วย หรือ 43% ของบ้านแฝด) เหตุผลที่บ้านแฝดเกิดมาก เพราะมีช่องโหว่ทางกฎหมายที่สร้างบ้านแฝดให้ดูเหมือนบ้านเดี่ยว ทำให้ประหยัดที่ดินลงกว่าบ้านเดี่ยว

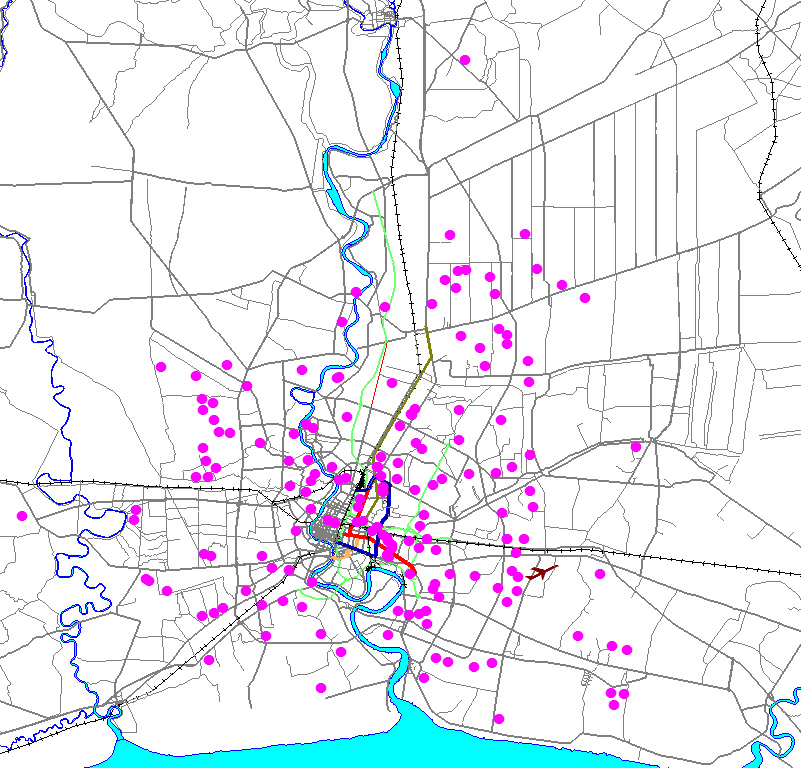

เจาะลึกสินค้าที่เปิดตัวสูงสุด

ศูนย์ข้อมูลฯ เป็นแหล่งข้อมูลแหล่งเดียวที่สามารถเจาะลึกข้อมูลที่ชัดเจนที่สุด โดยจะพบว่าทำเล C1 รัตนาธิเบศร์-เซ็นทรัล มีการเปิดตัวสูงสุดถึง 3,838 หน่วย หรือ 9% ของอุปทานทั้งหมดในตลาด รองลงมาคือทำเล I3 สุขุมวิท-พระรามที่ 4 จำนวน 3,463 หน่วย (8%) ต่อด้วย F2 รัชโยธิน จำนวน 3,075 หน่วย (7%) ต่อด้วยทำเล I3 รังสิต คลอง 1-7 จำนวน 2,419 หน่วย (6%) และอันดับที่ 5 ทำเลบางนา-ตราด กม.10-30 จำนวน 2,342 หน่วย (5%) แต่หากพิจารณาในแง่มูลค่ากลับพบว่า ทำเล I3 สุขุมวิท-พระรามที่ 4 มาเป็นอับดับหนึ่งถึง 26,692 ล้านบาท หรือ 15% รองลงมาคือ I1 พหลโยธินช่วงต้น 13,715 หน่วย (8%) และ F2 รัชโยธิน 11,269 หน่วย (6%) ส่วน C1 รัตนาธิเบศร์ที่เปิดมากที่สุดแต่มีมูลค่าการเปิดใหม่เป็นอันดับที่ 4 (8,569 ล้านบาทหรือ 5%)

หากจัดอันดับในรายละเอียดจะเป็นดังนี้:

1. สินค้าที่เปิดตัวสูงสุดก็คือห้องชุดราคา 2-3 ล้านบาท แถวทำเล C1 รัตนาธิเบศร์-เซ็นทรัล โดยเปิดขึ้นถึง 3,143 หน่วย และภายในห้วงเวลาเดียวกันก็สามารถขายได้ 1,024 หน่วย (ขายได้ 33%) เหลือเพียง 2,119 หน่วย นับเป็นการเปิดตัวถึง 5.9% ของทั้งหมด (54,281 หน่วย) การที่แถวนี้ซึ่งเป็นแนวรถไฟฟ้าสายสีม่วงยังมีการเปิดตัวสูงมากจนเป็นอันดับหนึ่ง แสดงว่าไม่มีการควบคุมอุปทาน และอาจพากัน "ลงเหว" ได้ในอนาคต

2. อันดับสองเป็นห้องชุด ราคา 3-5 ล้านบาท แถวทำเล F2 รัชโยธิน โดยเปิดขายถึง 1,723 หน่วย ขายได้เร็วมากถึง 1,457 หน่วย (85%) เหลือเพียง 266 หน่วย นับว่าเปิดขายถึง 3.2% ของอุปทานทั้งหมดในครึ่งแรกของปี 2560 สินค้า ณ ระดับราคานี้ในทำเลนี้ จึงถือเป็นสินค้าที่ตอบสนองความต้องการของผู้ซื้อได้มากทีเดียว เนื่องจากอยู่ไม่ห่างไกลจากใจกลางเมืองมากนัก

3. อันดับ 3 ก็คือห้องชุดราคา 1-2 ล้านบาท แถว A4 รังสิต คลอง 1-7 โดยเปิดถึง 1,721 หน่วย แต่ขายได้น้อยมากเพียง 179 หน่วย (10%) เหลือขายถึง 1,542 หน่วย นับว่าเปิดตัวรวมกันถึง 2.7% กรณีนี้นับว่าเป็น "หายนะ" เนื่องจากขายได้น้อยเป็นอย่างยิ่ง ทำเลนี้คงถึงจุดอิ่มตัวจนไม่สมควรที่จะเปิดโครงการใหม่ในระยะเวลา 6 เดือนถึง 1 ปีนับจากกลางปี 2560 นี้

ภาพรวมของการขายสินค้า

ศูนย์ข้อมูลฯ พบว่า อุปทานคงเหลือสะสม รวม ณ กลางปี 2560 เพิ่มขึ้นจากสิ้นปี 59 ประมาณ 5.1% จาก 184,329 หน่วย ณ สิ้นปี 2559 เพิ่มเป็น 193,820 หน่วย (เพิ่มขึ้น 9,491 หน่วย) อุปทานที่เปิดขายใหม่ ครึ่งปีแรก 2560 จำนวนโครงการลดลง แต่จำนวนหน่วยขาย มูลค่า ราคาขายเฉลี่ยต่อหน่วยเพิ่มขึ้น เมื่อเปรียบเทียบกับครึ่งปีแรก 2559 ทั้งนี้อาจสรุปได้ว่า

1. จำนวนโครงการเปิดใหม่ครึ่งปีแรก 2560 จำนวน 193 โครงการ ลดลง 20 โครงการ (-9%) จากครึ่งแรกของปี 2559

2. จำนวนหน่วยขายเปิดใหม่ครึ่งปีแรก 2560 จำนวน 54,281 หน่วย เพิ่ม 6,173 หน่วย (+13%) จากครึ่งปีแรกของปี 2559

3. มูลค่าโครงการครึ่งปีแรก 2559 จำนวน 182,647 ล้านบาท เพิ่ม 24,886 ล้านบาท (+16%) จากครึ่งปี 2559

4. ราคาขายเฉลี่ยต่อหน่วย 3.365 ล้านบาท เพิ่ม (2.6%) จากราคา 3.279 ล้านบาท ณ ครึ่งปีแรก 2559

ยอดซื้อ ครึ่งปีแรก 2560 จำนวน 44,790 หน่วย เพิ่มจากครึ่งปีแรก 2559 จำนวน 4,382 หน่วย หรือ (+11%)

หากแยกตามประเภทของที่อยู่อาศัยจะพบว่า

บ้านเดี่ยว: หน่วยขายเปิดใหม่ครึ่งปีแรก 2560 จำนวน 3,499 หน่วย ลด 1,212 หน่วย (-12%) จากปีครึ่งปีแรก 2559 อุปทานเหลือขาย 37,506 หน่วย ลดลง 2,021 หน่วย (-4%) จากสิ้นปี 2559 สินค้าที่ขายได้ครึ่งปีแรก 2560 จำนวน 5,520 หน่วย ลด 116 หน่วย (-2%) จากครึ่งปีแรก 2559

ทาวน์เฮ้าส์: หน่วยขายเปิดใหม่ครึ่งปี 2560 จำนวน 17,556 หน่วย เพิ่ม 6,228 หน่วย (30%) จากครึ่งปีแรก 2559 อุปทานเหลือขาย 60,228 หน่วย เพิ่ม 5,634 หน่วย (23%) จากสิ้นปี 2559 ขายได้ครึ่งปีแรก 2560 จำนวน 11,922 หน่วย เพิ่ม 952 หน่วย (8%) จากครึ่งปี 2559

ห้องชุด: หน่วยขายเปิดใหม่ครึ่งปี 2560 จำนวน 30,647 หน่วย เพิ่ม 8,102 หน่วย (35%) จากครึ่งปี 59

อุปทานเหลือขาย 75,986 หน่วย เพิ่ม 6,188 หน่วย (13%) จากสื้นปี 2559 ขายได้ปีครึ่งปีแรก 2560 จำนวน 24,459 หน่วย เพิ่ม 3,119 หน่วย (16%) จากครึ่งปีแรก 2559

สัญญาณอันตราย สินค้าหยุดการขาย

สินค้าที่หยุดการขาย คือสินค้าที่แสดงให้เห็นถึงภาวะที่ย่ำแย่ ไม่สามารถขายออกได้ เป็นดัชนีสำคัญอันหนึ่งของตลาดที่อยู่อาศัย จากการสำรวจของศูนย์ข้อมูลฯ พบว่า

1. ณ สิ้นปี 2559 มีจำนวน 165 โครงการ 47,256 หน่วย มูลค่า 118,155 ล้านบาท

2. ณ กลางปี 2560 มีจำนวน 179 โครงการ 45,499 หน่วย มูลค่า 117,984 ล้านบาท

3. จำนวนโครงการเพิ่ม 14 โครงการ (8%)

4. แต่หน่วยขายลดลง 1,757 หน่วย (-4%)

5. มูลค่าลดลง 171 ล้านบาท (-0.1%)

อาจกล่าวได้ว่าจำนวนโครงการที่จะ "เจ๊ง" ยังไม่ได้เพิ่มขึ้นอย่างน่าวิตกมากนัก ยังไม่ถึงขั้นวิกฤติแต่อย่างใด เพียงแต่ว่าหากไม่มีการควบคุมอุปทาน ก็อาจทำให้ "พากันลงเหว" ได้

สำหรับสาเหตุของการหยุดการขาย เป็นดังนี้:

อันดับบริษัทพัฒนาที่ดิน

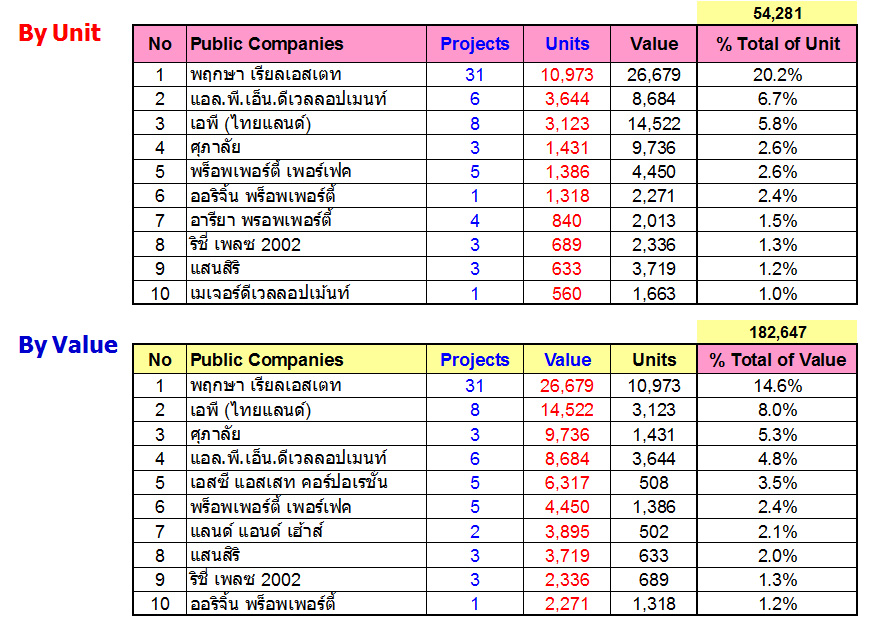

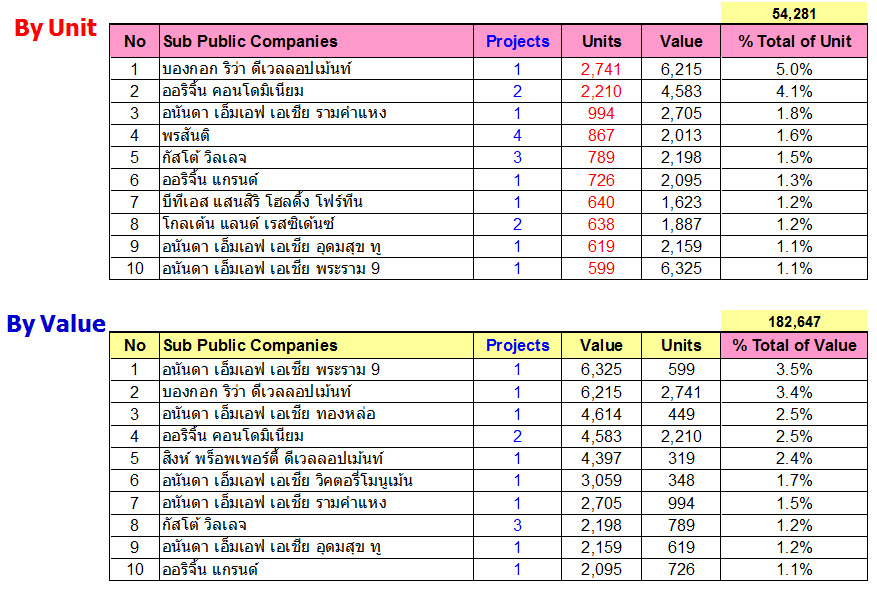

ในครึ่งแรกของปี 2560 บริษัทมหาชนเปิดตัว 28,581 หน่วย (53%) มูลค่า 95,568 ล้านบาท (52%) บริษัทลูกของบริษัทมหาชน เปิดตัวจำนวน 13,431 หน่วย (26%) รวมมูลค่า 47,290 ล้านบาท (26%) ส่วนบริษัทนอกตลาดหลักทรัพย์ เปิดตัวเพียง 12,269 หน่วย (23%) รวมมูลค่าเพียง 39,789 ล้านบาท (22%) จะเห็นได้ว่าบริษัทนอกตลาดมีส่วนแบ่งตลาดเพียงไม่เกิน 1/4 ของทั้งตลาดเท่านั้น เพราะภาวะในปัจจุบัน ตลาดเอื้อต่อรายใหญ่ที่มีต้นทุนทางการเงินถูกกว่านักพัฒนาที่ดินประเภท SMEs หากทางราชการจะส่งเสริม SMEs ก็ควรให้ความสำคัญกับบริษัทขนาดกลางและเล็กบ้าง

สำหรับอันดับในกลุ่มบริษัทที่ใหญ่ที่สุดเป็นดังนี้:

1. แยกตามบริษัทมหาชน

2. แยกตามบริษัทลูกของบริษัทมหาชน

บทสรุป

อาจสรุปได้ว่า จำนวนอุปทานเปิดตัวใหม่ปี 2559 จำนวนหน่วย 110,577 หน่วย เพิ่ม (2.4%) จากปี 2558 มูลค่าการเปิดตัว จำนวน 382,110 ล้านบาท ลด (-12.2%) จากปี 2558 ราคาขายเฉลี่ยต่อหน่วยลดเป็น 3.456 ล้านบาท จาก ณ สิ้นปี 2558 ที่ราคา 4.029 ล้านบาท (ลด 14.2%) อุปทานคงเหลือทั้งตลาดเพิ่มขึ้นจากสิ้นปี 2558 ประมาณ 7.2% จาก 171,905 หน่วย ณ สิ้นปี 2558 เป็น 184,329 หน่วย (เพิ่ม 12,424)

1. บ้านเดี่ยว อุปทานคงเหลือ 39,527 หน่วย ลดลง -0.8% จากสิ้นปี 2558 มียอดขายได้ปี 2559 จำนวน 12,455 หน่วย เพิ่ม 2.7% จากปี 55 มีอุปทานเปิดใหม่ 12,146 หน่วย หากเทียบยอดขายแล้วอาจต้องใช้เวลาประมาณ 56 เดือน ซึ่งลดลงจากกลางปี 2559 เล็กน้อย

2. ทาวน์เฮ้าส์ อุปทานคงเหลือ 54,654 หน่วย เพิ่ม 11.5% จากสิ้นปี 2558 มียอดขายปี 2559 จำนวน 24,277 หน่วย ลดลงจากปี 2558 จำนวน 2,868 หน่วย (-10.6%) มีอุปทานเปิดใหม่ 29,932 หน่วย หากเทียบยอดขายอาจต้องใช้เวลา 34 เดือน ซึ่งเพิ่มขึ้นจากกลางปี 2559 เล็กน้อย

3. ห้องชุดพักอาศัย อุปทานคงเหลือมากที่สุด 69,798 หน่วย เพิ่มขึ้นจากสิ้นปี 2558 (3.6%) มียอดขายปี 2559 จำนวน 55,901 หน่วย ลดลง -5.3% จากปี 2558 มีอุปทานเปิดใหม่ 58,350 หน่วย หากพิจารณายอดขายต่อปี ต้องใช้เวลาขายอีกประมาณ 18 เดือน (ซึ่งใกล้เคียงกับกลางปี 2559)

ด้านอุปทานใหม่ปี 2559 เมื่อเทียบกับปี 2558 จำนวนโครงการ และจำนวนหน่วยขายเพิ่มขึ้น แต่มูลค่าโครงการ และราคาขายเฉลี่ยต่อหน่วยลดลง (เนื่องจากสินค้าราคาแพงเข้าสู่ตลาดน้อยลง) อุปทานคงเหลือทั้งตลาดเพิ่มขึ้น 12,424 หน่วย (7.2%) เนื่องจากมีจำนวนอุปทานเปิดใหม่เข้าสู่ตลาดเพิ่มขึ้น แต่มียอดซื้อลดลง จึงทำให้อุปทานเหลือสะสมเพิ่มขึ้น

ด้านอุปสงค์/ยอดซื้อทั้งปี 2559 มีจำนวน 98,153 หน่วย ลดลงจากปี 2559 จำนวน 5,489 หน่วย หรือลด (-5.3%) โดยยอดที่ขายได้ส่วนใหญ่ 57% ยังเป็นคอนโด รองลงมาคือทาวน์เฮ้าส์ 24.7% และอันดับ 3 คือบ้านเดี่ยว 12.7% ส่วนที่เหลืออีกประมาณ 5.6% จะเป็นที่อยู่อาศัยอื่นๆ (บ้านแฝด อาคารพาณิชย์ และที่ดินจัดสรร)

ราคาขายเฉลี่ยปี 2559 ลดลง 14.2% เมื่อเทียบกับปี 2558 เนื่องมาจากมีการพัฒนาสินค้าราคาแพงลดลง โดยสินค้าส่วนใหญ่เป็นราคาค่อนข้างถูกถึงปานกลางเป็นสำคัญ จึงมีราคาขายเฉลี่ยต่อยูนิตที่ลดลง คือ ราคา 3.456 ล้านบาท จากเดิม ราคา 4.029 ล้านบาท ณ สิ้นปี 2558

แนวโน้มสำคัญ

โดยสรุปแล้ว

1. จำนวนอุปทานเปิดตัวใหม่ครึ่งปีแรก 2560 จำนวนหน่วย 54,281 หน่วย เพิ่ม (25%) เมื่อเปรียบเทียบกับครึ่งปีแรก 2559

2. มูลค่าการเปิดตัว จำนวน 182,647 ล้านบาท เพิ่ม (16%) จากครึ่งปีแรก 2559

3. ราคาขายเฉลี่ยต่อหน่วยลดจาก 3.456 ล้านบาท ณ สิ้นปี 2559 เป็นราคา 3.365 ล้านบาท (ลด -3%)

4. อุปทานคงเหลือทั้งตลาดเพิ่มขึ้นจากสิ้นปี 2559 ประมาณ 5% จาก 184,329 หน่วย เป็น 193,820 หน่วย (เพิ่ม 9,491)

5. ทาวน์เฮ้าส์ อุปทานคงเหลือ 60,288 หน่วย เพิ่ม 23% จากสิ้นปี 2559 มียอดขายครึ่งปีแรก 2560 จำนวน 11,922 หน่วย เพิ่มจากครึ่งปีแรก 2559 จำนวน 952 หน่วย (9%) มีอุปทานเปิดใหม่ 17,556 หน่วย หากเทียบยอดขายอาจต้องใช้เวลา 34 เดือน ซึ่งเท่ากับสิ้นปี 2559

6. บ้านเดี่ยว อุปทานคงเหลือ 37,506 หน่วย ลดลง -4% จากสิ้นปี 2559 มียอดขายได้ครึ่งปีแรก 2560 จำนวน 5,520 หน่วย ลดลง -2% จากครึ่งปีแรก 2560 มีอุปทานเปิดใหม่ 3,499 หน่วย หากเทียบยอดขายแล้วอาจต้องใช้เวลาประมาณ 60 เดือน ซึ่งเพิ่มจากสิ้นปี 59 เล็กน้อย

7. ห้องชุด อุปทานคงเหลือมากที่สุด 75,986 หน่วย เพิ่มขึ้นจากสิ้นปี 2559 (13%) มียอดขายได้ครึ่งปี แรก 2559 จำนวน 24,459 หน่วย เพิ่ม 16% จากครึ่งปีแรก 2559 มีอุปทานเปิดใหม่ 30,647 หน่วย หากพิจารณายอดขายต่อปี ต้องใช้เวลาขายอีกประมาณ 17 เดือน (ซึ่งใกล้เคียงกับสิ้นปี 2560)

สำหรับแนวโน้มสำคัญจะเป็นดังนี้:

1. ด้านอุปทานใหม่ครึ่งปีแรก 2560 เมื่อเทียบกับครึ่งปีแรก 2559 จำนวนโครงการลดลง แต่จำนวนหน่วยขาย มูลค่าโครงการเพิ่ม แต่ราคาขายเฉลี่ยต่อหน่วยเพิ่มขึ้นเล็กน้อย

ประมาณการหน่วยขายเปิดใหม่ทั้งปี น่าจะเพิ่มประมาณ 5-10% จากปี 2559

2. อุปทานคงเหลือทั้งตลาดเพิ่มขึ้น 9,491 หน่วย (5%) เนื่องจากมีจำนวนอุปทานเปิดใหม่เข้าสู่ตลาดเพิ่มขึ้น แต่ยอดซื้อเพิ่มขึ้นเพียงเล็กน้อย จึงทำให้อุปทานเหลือสะสมเพิ่มขึ้น

3. ด้านอุปสงค์/ยอดซื้อครึ่งปี 2560 มีจำนวน 44,790 หน่วย ซึ่งเพิ่มขึ้นจากครึ่งปีแรก 2559 จำนวน 4,382 หน่วย (11%) โดยยอดที่ขายได้ส่วนใหญ่ 55% ยังเป็นคอนโด รองลงมาคือทาวน์เฮ้าส์ 27% และอันดับ 3 คือบ้านเดี่ยว 12% ส่วนที่เหลืออีกประมาณ 6% จะเป็นที่อยู่อาศัยอื่นๆ (บ้านแฝด อาคารพาณิชย์ และที่ดินจัดสรร)

ประมาณการยอดขายทั้งปี น่าจะเพิ่มประมาณ 5% หรือใกล้เคียงกับปี 2559

4. ราคาขายเฉลี่ยครึ่งปี 2560 ลด 2.6% เมื่อเทียบกับสิ้นปี 2559 เนื่องมาจากมีการพัฒนาสินค้าราคาแพงลดลง โดยสินค้าส่วนใหญ่เป็นราคาค่อนข้างถูกถึงปานกลางเป็นสำคัญ จึงมีราคาขายเฉลี่ยต่อ

ยูนิตที่ ราคา 3.356 ล้านบาท จากเดิม ราคา 3.456 ล้านบาท ณ สิ้นปี 2559

ข้อสังเกตสำคัญในช่วงปี 2560-61 จะเป็นดังนี้:

1. ผู้ประกอบการรายใหญ่ยังคงครองส่วนแบ่งการตลาดสินค้าใหม่เพิ่มมากขึ้น และมีบริษัทในเครือเพิ่มมากขึ้น (ปี 60 มีสัดส่วนของยูนิตมากถึง 77%) และมีการร่วมทุนกับต่างชาติมากขึ้น

2. การเข้ามาลงทุนในภาคอสังหาริมทรัพย์ของชาวต่างชาติมีมากขึ้น เช่นจีน ญี่ปุ่น และผู้ประกอบการบางรายมีการนำสินค้าไปขายตลาดต่างประเทศมากขึ้น

3. แผนการลงทุนเมกะโปรเจ็คของภาครัฐมีความชัดเจนขึ้น เปิดทำเลใหม่ๆ โดยเฉพาะรถไฟฟ้าสายใหม่ๆ เช่น รถไฟฟ้าสายสีส้ม รถไฟฟ้าสายสีเหลือง

4. ผู้ประกอบการบางราย กระจายการลงทุน ในพื้นที่โครงการระเบียงเศรษฐกิจภาคตะวันออก (Eastern Economic Corridor EEC) ฉะเชิงเทรา ชลบุรี ระยอง

5. กลุ่มผู้ซื้อเพื่อเก็งกำไร-ลงทุน ลดลง เพราะต้นทุนในการลงทุนสูงขึ้น การปล่อยเช่าได้ยากขึ้น เนื่องจากมีอุปทานออกมาสู่ตลาดมากขึ้น การแข่งขันสูงและผลตอบแทนการลงทุนต่ำลง

6. พัฒนาอาคารชุดยังคงมีการพัฒนามากเป็น อันดับ 1 แต่เน้นพัฒนาในพื้นที่ที่มีศักยภาพสูง

7. การพัฒนาอาคารชุดเน้นการออกแบบพื้นที่ส่วนกลางรองรับการอยู่อาศัยจริง เช่นเพิ่มพื้นที่ส่วนกลาง มี Co-Working Space พื้นที่ปลูกผัก พื้นที่ปาร์ตี้

8. ผู้ประกอบการส่วนหนึ่งเน้นการบริการหลังการขาย เพื่อเอาใจผู้ซื้อ และบอกต่อ

9. ปัญหาหนี้ครัวเรือนเพิ่มสูงขึ้น ส่งผลให้สถาบันการเงินเข้มงวดการปล่อยสินเชื่อรายย่อย

ดร.โสภณ พรโชคชัย

เป็นผู้ที่มีความเชี่ยวชาญในงานประเมินค่าทรัพย์สิน โดยได้รับเชิญให้ไปบรรยายด้านอสังหาริมทรัพย์ทั้งในระดับปริญญาตรี ปริญญาโทและปริญญาเอกทั้งในประเทศและต่างประเทศ เคยเป็นที่ปรึกษาให้กับ ESCAP, UN–Habitat, World Bank และองค์กรนานาชาติอื่น ดร.โสภณ สำเร็จการศึกษาวิทยาศาสตร์ดุษฎีบัณฑิตสาขาที่ดินและที่อยู่อาศัยจาก Asian Institute of Technology (AIT) ได้เข้ารับการฝึกอบรมหลักสูตรการประเมินค่าทรัพย์สินจาก LRTI - Lincoln Institute of Land Policy และหลักสูตรการพัฒนาที่อยู่อาศัยจาก Katholieke Universeit Leuven (Belgium)

ปัจจุบันยังดำรงตำแหน่งเป็นประธานศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ผู้อำนวยการโรงเรียนธุรกิจอสังหาริมทรัพย์ไทย ประธานก่อตั้งมูลนิธิประเมินค่าทรัพย์สินแห่งประเทศไทย นายกสมาคม FIABCI ประเทศไทย และสมาคมผู้ซื้อบ้าน ผู้แทนสมาคม International Association of Assessing Officers ในไทย เป็นสมาชิก Global Valuation Forum ของ the Appraisal Foundation (USA) และกรรมการสภาองค์การนายจ้างแห่งประเทศไทย