ประธาน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย

บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส

การศึกษานี้เกี่ยวกับภาวะตลาดอสังหาริมทรัพย์ที่เปิดตัวใหม่ในครึ่งปีแรก 2562 ก็เพื่อให้ทราบว่าตั้งแต่เดือนมกราคม-มิถุนายน 2562 ที่ผ่านมามีการเปิดตัวโครงการใหม่เกิดขึ้นทั้งหมดมีจำนวนเท่าไร ระดับราคาขายของโครงการต่างๆ ว่าสูงหรือต่ำเพียงใด และมีอสังหาริมทรัพย์ประเภทต่างๆ เกิดขึ้นเป็นจำนวนเท่าไร และเกิดขึ้นบริเวณใดบ้างที่ยังมีการพัฒนาอย่างต่อเนื่อง และบริเวณใดที่ไม่มีการเปิดขายใหม่เลย รวมถึงสถานการณ์ขายในทำเลต่างๆ ประเภทสินค้า และระดับราคาที่สามารถแข่งขันได้ในตลาด ทั้งนี้เพื่อเป็นข้อมูลประกอบการพิจารณาในการลงทุนโครงการใหม่หรือเฟสใหม่ต่อไป

การเปิดตัวโครงการใหม่ในครึ่งปีแรกจำนวน 219 โครงการ (ที่อยู่อาศัย 211 โครงการ และอสังหาริมทรัพย์ประเภทอื่นๆ 8 โครงการ โดยการพัฒนาส่วนใหญ่จะอยู่ในพื้นที่ชั้นใน ชั้นกลางและพื้นที่รอบนอก ที่มีแหล่งงานหรือแหล่งชุมชนที่อยู่อาศัย เป็นสำคัญ ซึ่งการพัฒนาหลักยังเป็นการพัฒนาอาคารชุดและพัฒนาโดยผู้ประกอบการรายใหญ่เป็นสำคัญ โดยภาพรวมครึ่งปีแรกมีโครงการใหม่เพิ่มขึ้น 22 โครงการ (11.2%) มีจำนวนหน่วยเปิดใหม่รวม 55,596 หน่วย เพิ่ม 8,709 หน่วย (18.6%) มีมูลค่าโครงการ 221,501 ล้านบาท เพิ่ม 29,563 ล้านบาท (15.4%) เมื่อเปรียบเทียบกับครึ่งปีแรก 2561

ตารางที่ 1: โครงการอสังหาริมทรัพย์ที่เปิดตัวใหม่ตั้งแต่มกราคม-มิถุนายน 2562

จากตารางจะพบว่าตั้งแต่มกราคม-มิถุนายน 2562 มีจำนวนโครงการอสังหาริมทรัพย์ทั้งหมด 219 โครงการ (เพิ่ม 22 โครงการ จากครึ่งปีแรก 2561) โดยเป็นโครงการประเภทที่อยู่อาศัยจำนวน 211 โครงการ และโครงการอสังหาริมทรัพย์ประเภทอื่นๆ จำนวน 8 โครงการ มีจำนวนหน่วยขายทั้งหมด 55,596 หน่วย (เพิ่ม 18.6% จากครึ่งปีแรก 2561) มีมูลค่าการพัฒนารวมจำนวน 221,501 ล้านบาท (เพิ่ม 15.4% จากครึ่งปีแรก 2561) มีราคาขายเฉลี่ยต่อหน่วยที่ 3.984 ล้านบาท โดยจะพบว่าในเดือนมีนาคม เป็นเดือนที่มีจำนวนโครงการเปิดมากที่สุด แต่เดือนมิถุนายนมีจำนวนหน่วยขาย และมูลค่าเปิดขายใหม่มากที่สุด

กรณีศึกษาการเปลี่ยนแปลงราคาและการครอบครองที่อยู่อาศัย

กทม. และปริมณฑล พ.ศ. 2535 – กลางปี 2562

กรณีศึกษาการเปลี่ยนแปลงราคาและการครอบครองที่อยู่อาศัย กทม.และปริมณฑล พ.ศ. 2535 - กลางปี 2562 กรณีนี้เป็นการศึกษาเปรียบเทียบราคาและการครอบครองที่อยู่อาศัยในเขตกรุงเทพมหานครและปริมณฑล ตามแบบที่อยู่อาศัยทั่วไป 7 แบบ โดยศึกษาจากกรณีศึกษาโครงการทั้งหมด 31 แห่ง ติดต่อความเปลี่ยนแปลงราคามาตั้งแต่ พ.ศ. 2535 และวิเคราะห์ข้อมูลให้ทันสมัยเป็นระยะ ๆ โดยแบบที่อยู่อาศัยแบ่งเป็นดังนี้:

Type 1: อาคารชุดราคาถูก (0.25-0.40 ล้าน ณ กลางปี 2562) | Low-priced Condo (Baht 0.25-0.4 mil/unit at Mid 2019 prices)

Type 2: อาคารชุดราคาปานกลาง (1.1-2.5 ล้าน ณ กลางปี 2562) | Medium-priced Condo (Baht 1.1-2.5 mil/unit at Mid 2019 prices)

Type 3: อาคารชุดราคาแพง (3 ล้านขึ้นไป ณ กลางปี 2562) | Luxury Condo (Baht 3.0 mil and over at Mid 2019 prices)

Type 4: ทาวน์เฮาส์ราคาถูก (ไม่เกิน 0.8 ล้านบาท ณ กลางปี 2562) | Low-priced Townhouses (

Type 5: ทาวน์เฮาส์ราคาปานกลาง (1.1-2.0 ล้านบาท ณ กลางปี 2562) | Medium-priced townhouses (Baht 1.1-2.0 mil at Mid 2019 prices)

Type 6: บ้านเดี่ยวราคาปานกลาง (2.1-3.0 ล้านบาท ณ กลางปี 2562) | Medium-priced detached houses (Baht 2.1-3.0 mil/unit at Mid 2019)

Type 7: บ้านเดี่ยวราคาแพง (5.1-7.0 ล้านบาท ณ กลางปี 2562) | Luxury detached houses (Baht 5.1-7.0 mil/unit at Mid 2019 prices)

เพื่อทราบในโครงการบ้านหลังเดิมหรือหน่วยเดิม มีการเปลี่ยนแปลงราคาอย่างไร ตลอดช่วงที่ผ่านมา 27 ปี พบว่า บ้านที่มีราคาเพิ่มขึ้นสูงสุดก็คือ บ้านเดี่ยวราคาปานกลาง (2.1-3.0 ล้านบาท) โดยเพิ่มขึ้น 70% ซึ่งเพิ่มขึ้นจากปลายปี 2561 (เพิ่มขึ้น 0.3%) และทาวน์เฮ้าส์ราคาปานกลาง (1.1-2.0 ล้านบาท) โดยเพิ่มขึ้น 69% เพิ่มขึ้นในอัตราที่ลดลงจากรอบก่อนเล็กน้อย (ลดลง 0.21%) รองลงมาคือ อาคารชุดราคาปานกลาง (1.1-2.5 ล้านบาท) โดยเพิ่มขึ้น 67% ซึ่งเพิ่มขึ้นจากปลายปี 2561 (เพิ่มขึ้น 1.3%) ส่วนอาคารชุดราคาแพง (3.0 ล้านบาทขึ้นไป) เพิ่มขึ้น 56% (เพิ่มขึ้น 0.6%) และบ้านเดี่ยวราคาแพง (5.1-7.0 ล้านบาท) เพิ่มขึ้น 34% (ไม่มีการเปลี่ยนแปลงราคา) จากปลายปี 2561

แม้ในรอบนี้ราคาที่อยู่อาศัยจะเพิ่มขึ้นแทบจะทุกประเภท แต่อย่างไรก็ตามสินค้าที่ราคาตกเพิ่มขึ้น แต่เพิ่มขึ้นในอัตราที่ไม่สูงมากนักเมื่อเทียบกับสินค้าประเภทอื่น ก็คือ อาคารชุดราคาถูก ซึ่งผ่านมา 27 ปี ราคาเพิ่มขึ้น 77% ของราคาตอนเริ่มต้น (ราคาเปลี่ยนแปลงเพิ่มขึ้นเล็กน้อย 0.2% จากปลายปี 2561) เนื่องจากขาดการดูแลและการบริหารหลังการขายที่ไม่ดี นิติบุคคลอาคารชุดไม่ได้ดูแลเท่าที่ควรจะเป็น อันเนื่องจากกลุ่มคนที่พักอาศัยในอาคารชุดราคาถูก เป็นกลุ่มคนรายได้น้อย หาเช้ากินค่ำ ไม่ค่อยจะให้ความร่วมมือกับส่วนรวม เพื่อทำให้สภาพแวดล้อมภายในโครงการน่าอยู่ เพราะคิดว่าตนเองไม่ได้ใช้ประโยชน์อะไรในพื้นที่ดังกล่าวบ้าง กลับมาห้องก็มืดแล้ว ไม่มีเวลาไปใช้สิ่งอำนวยความสะดวกที่ทางโครงการจัดเตรียมให้ การจัดเก็บค่าส่วนกลางจึงทำได้ยาก

สำหรับการเพิ่มขึ้นของราคาในช่วง 6 เดือนล่าสุดพบว่า มีการทุกกลุ่ม ทุกประเภทที่อยู่อาศัย โดยเพิ่มขึ้นจากปลายปี 2561 ประมาณไม่เกิน 1% ที่ปรับเพิ่มสูงสุดในรอบนี้ คือ อาคารชุดราคาปานกลาง (1.1-2.5 ล้านบาท) เพิ่มขึ้นประมาณ 1.2%

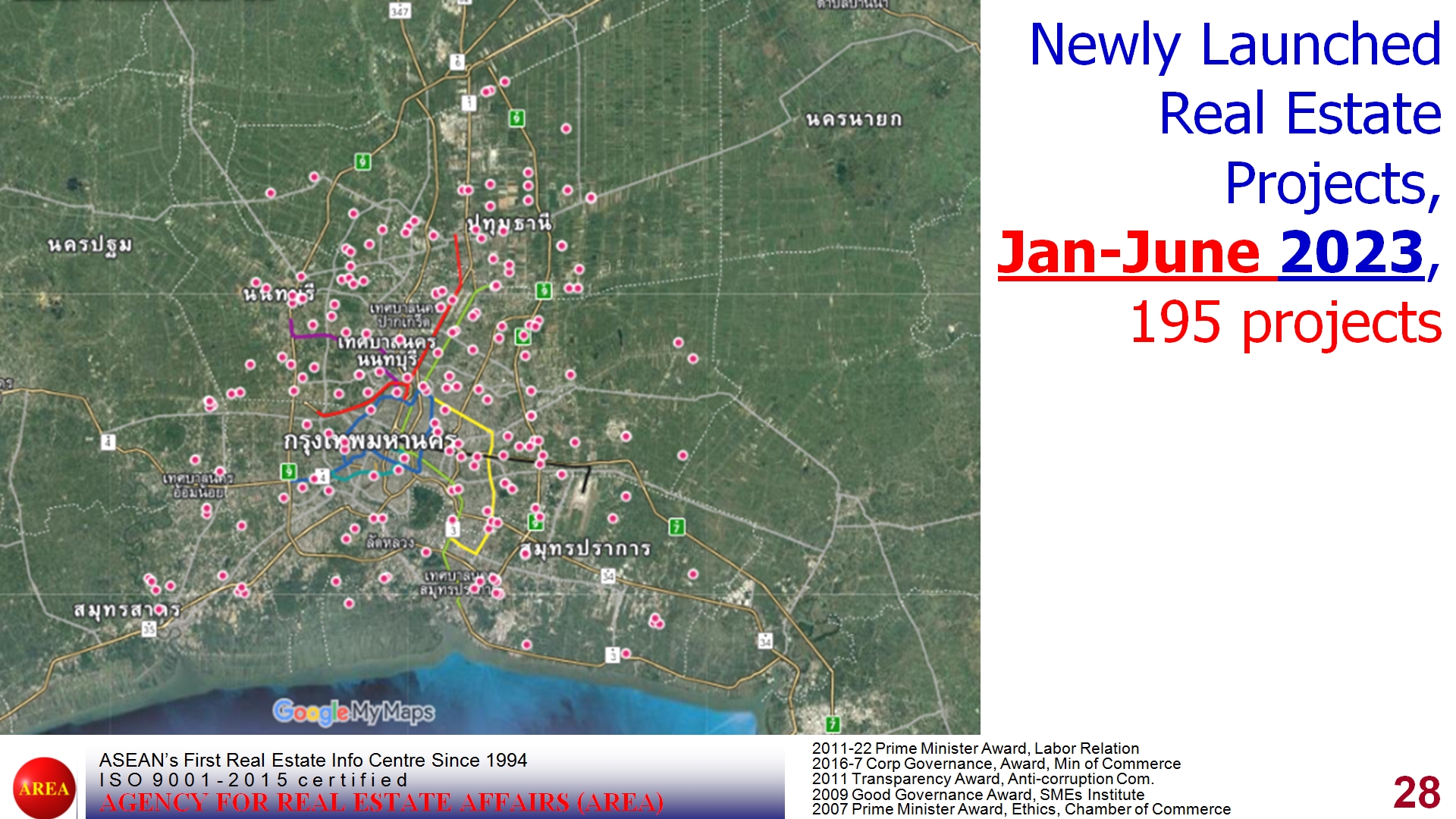

การเปิดตัวโครงการใหม่

การเปิดตัวโครงการทีอยู่อาศัยใหม่ตั้งแต่มกราคม-มิถุนายน 2562 มีจำนวน 211 โครงการ มีมูลค่าโครงการเป็นเงินจำนวน 219,768 ล้านบาท รวมจำนวนหน่วยขายทั้งหมด 55,497 หน่วย และมีราคาขายเฉลี่ยที่ 3.960 ล้านบาท ซึ่งมีข้อสังเกตสำคัญก็คือ

1. การเปิดตัวใหม่ของที่อยู่อาศัยกลางปี 2562 นี้มีจำนวนหน่วยขายเพิ่มขึ้น 8,691 หน่วย เมื่อเปรียบเทียบกับกลางปี 2561 หรือเพิ่มขึ้นประมาณ 18.6% (กลางปี 2561 เปิดใหม่ 46,806 หน่วย) ซึ่งจะพบว่าจำนวนหน่วยขายในกลางปีนี้เพิ่มขึ้นจากกลางปี 2561 ค่อนข้างมาก เนื่องจากมีจำนวนโครงการเปิดขายเพิ่มขึ้น ซึ่งแสดงว่าผู้ประกอบการมีการเตรียมการที่จะเปิดตัวโครงการในช่วงกลางปี แม้ว่าสถานการณ์เศรษฐกิจของประเทศหลังการประกาศคณะรัฐมนตรีจะยังไม่กระเตื้องขึ้นมากเท่าใดนัก หรือเศรษฐกิจโลกก็ยังซบเซา แต่ก็เปิดโครงการเพิ่มขึ้น และหน่วยขายก็เพิ่มขึ้น มูลค่าการลงทุนก็เพิ่มขึ้น เพราะต้นปีเป็นช่วงหยุดยาว ปัจจัยทางด้านแรงงานเป็นเหตุผลสำคัญที่กำลังแรงงานจะหยุดในช่วงปลายปีต่อช่วงต้นปี และจะกลับมาทำงานช่วงใกล้ไตรมาส 2 ซึ่งการดำเนินการก่อสร้างโครงกรก็จะเริ่มเป็นกระบวนการ เป็นไปตามแผนงานของบริษัทที่บริษัทผู้พัฒนาอสังหาริมทรัพย์ส่วนใหญ่จะวางแผนงานการเปิดตัวโครงการไว้ช่วงกลางปี และปลายปี

2. มูลค่าของโครงการที่เปิดใหม่กลางปี 2562 มีมูลค่าโครงการรวมจำนวน 219,768 ล้านบาท ซึ่งมีมูลค่าเพิ่มขึ้นจากกลางปี 2561 จำนวน 28,583 ล้านบาท หรือเพิ่ม 15.0% ของมูลค่าโครงการที่เปิดใหม่กลางปี 2561 (191,184 ล้านบาท) แต่ราคาขายเฉลี่ยต่อหน่วยกลับลดลง -13.0% โดย ณ สิ้นปี 2561 มีราคาขายเฉลี่ยต่อหน่วย 4.552 ล้านบาท และกลางปี 2562 ราคาเฉลี่ยต่อหน่วยอยู่ที่ 3.960 ล้านบาท เนื่องจากผู้ประกอบการมีการพัฒนาสินค้าราคาถูกเข้ามาในตลาดจำนวนเพิ่มมากขึ้น ทำให้ราคาเฉลี่ยของที่อยู่อาศัยลดต่ำลง ซึ่งโครงการที่เปิดขายราคาถูก และมีจำนวนหน่วยขายเยอะ ได้แก่ โครงการรีเจ้นท์ @บางซ่อน เปิดขายที่ราคาเริ่มต้น 0.999 ล้านบาท ที่มีจำนวนหน่วยขายมากถึง 4,290 หน่วย

3. จำนวนหน่วยที่เปิดขายมีจำนวนเพิ่มขึ้น (18.6%) สัดส่วนมูลค่าการลงทุนก็เพิ่มขึ้น (15.0%) แต่ราคาขายเฉลี่ยกลับลงลง (-13.0%) และยอดซื้อก็ลดลงจากครึ่งปีแรกมากถึง -14.2% สาเหตุที่ยอดซื้อลดลง เนื่องจากในปัจจุบันการลงทุนจากชาวต่างชาติ (โดยเฉพาะนักลงทุน และผู้ซื้อต่างชาติชาวจีน) มีบางส่วนยอมทิ้งเงินดาวน์ นอกจากนี้ก็มีเหตุผลมาจากมาตรการ LTV ของภาครัฐ ที่ทำให้การลงทุนในอสังหาริมทรัพย์ของนักลงทุนภายในประเทศลดลง เพราะมาตรการนี้จะทำให้นักลงทุนที่มีการลงทุนในอสังหาริมทรัพย์หลายหน่วย ต้องใช้เงินสดในการลงทุนมากขึ้น การออกมาตรการ LTV ออกมานี้ก็เพื่อป้องกันการเก็งกำไรจากนักลงทุน

บริษัทมหาชนและบริษัททั่วไป

ประเด็นที่น่าสนใจหนึ่งก็คือ การเปรียบเทียบระหว่างบริษัทมหาชน บริษัทในเครือมหาชน กับบริษัททั่วไป (ตารางที่ 2) แสดงให้เห็นว่า เฉพาะที่เปิดใหม่กลางปี 2562 บริษัทมหาชนเปิดตัวโครงการใหม่รวมกันมีมูลค่า 107,054 ล้านบาท หรือประมาณ 49% ของทั้งหมด และบริษัทในเครืออีก 38,786 ล้านบาท หรือประมาณ 18% ของทั้งหมด ซึ่งแสดงว่าบริษัทมหาชนรวมกับบริษัทในเครือมีมูลค่ามากถึง 145,840 ล้านบาท (67%)

หากพิจารณาในแง่ของจำนวนหน่วย บริษัทมหาชนทั้งหมดเปิดตัวประมาณ 36% ของหน่วยขายทั้งหมด และบริษัทในเครืออีก 19% รวมจำนวน 30,461 หน่วย (55%) ของจำนวนทั้งหมด ตัวเลขนี้ชี้ชัดว่า บริษัทมหาชนเปิดตัวโครงการต่างๆ มากขึ้น และพัฒนาจำนวนหน่วยต่อโครงการมากขึ้น โดยเฉพาะการพัฒนาอาคารชุดและทาวน์เฮ้าส์ซึ่งมีขนาดโครงการจำนวนมากขึ้น

สำหรับยอดขายของที่อยู่อาศัยที่เปิดใหม่ ณ กลางปี 2562 มียอดขายเฉลี่ยที่ 12.26% ต่อเดือน

โดยจะพบว่า บริษัทในเครือมหาชนขายได้ 19.99% ต่อเดือน บริษัทมหาชนได้ 9.75% ส่วนของบริษัททั่วไปขายได้สูงถึงประมาณเดือนละ 11.08% ต่อเดือน ซึ่งถือว่ายอดขายของบริษัทมหาชน และบริษัทในเครือจะขายได้ดีกว่าบริษัทพัฒนาที่ดินทั่วไป

ตารางที่ 2: การเปรียบเทียบบริษัทในและนอกตลาดหลักทรัพย์ (เปิดใหม่ ม.ค.- มิ.ย. 2562)

ตารางที่ 3: การเปรียบเทียบบริษัทในและนอกตลาดหลักทรัพย์ (ที่เปิดขายอยู่ทั้งหมด ณ กลางปี 2562)

พิจารณาภาพรวมของที่อยู่อาศัยที่ยังเปิดขายอยู่ทั้งหมด ณ กลางปี 2562 (ตารางที่ 3) จะพบว่าบริษัทมหาชนมีสัดส่วนมูลค่าสูงถึง 52% และมีจำนวนหน่วย 50% ของทั้งตลาด และบริษัทมหาชนส่วนใหญ่สามารถผลิตที่อยู่อาศัยที่มีระดับราคาสูงกว่าบริษัทนอกตลาด ซึ่งเน้นการผลิตจำนวนหน่วยขายจำนวนมากแต่มีแบรนด์ จึงส่งผลให้มีสัดส่วนของมูลค่าโครงการในตลาดสูงกว่าบริษัททั่วไป โดยมีราคาขายเฉลี่ยที่ 4.259 ล้านบาท ซึ่งสูงกว่าราคาเฉลี่ยต่อหน่วยของบริษัทนอกตลาดหลักทรัพย์ที่มีราคาเฉลี่ย 3.549 ล้านบาท

ยักษ์ใหญ่ในวงการ

ในที่นี้จะพิจารณาเฉพาะจำนวนหน่วยและมูลค่าที่เปิดขายสูงสุดของที่อยู่อาศัยที่เปิดตัวเฉพาะกลางปี 2562 (ตารางที่ 4) พิจารณาจำนวนหน่วยขายของบริษัทมหาชน จะพบว่าบริษัท เอพี(ไทยแลนด์) มีหน่วยขายมากที่สุด คือ 5,135 หน่วย รองลงมาคือ บริษัท พฤกษา เรียลเอสเตท จำกัด (มหาชน) มีการเปิดหน่วยขายสูงถึง 3,755 หน่วย และอันดับ 3 คือ บริษัท ศุภาลัย จำนวน 1,983 หน่วย ถ้าเอาจำนวนหน่วยรวมที่เปิดใหม่กลางปี 2562 คือ 20,110 หน่วย ก็จะพบว่า 3 บริษัทนี้เปิดตัวเป็นสัดส่วน 25.5%, 18.7% และ 9.9% ตามลำดับ ซึ่งในรายละเอียดส่วนนี้ยังไม่ได้รวมจำนวนหน่วยขายของบริษัทในเครือด้วย

ตารางที่ 4: 10 อันดับแรกของบริษัทพัฒนาที่ดิน (บริษัทมหาชน) ที่มีจำนวนหน่วยขายมากที่สุด

หากพิจารณาในส่วนของบริษัท จำกัด (ตารางที่ 5) หรือบริษัททั่วไปที่อยู่นอกตลาดหลักทรัพย์ จะพบว่า อันดับ 1 คือ บริษัท รีเจ้นท์ กรีนพาวเวอร์ จำกัด มีการเปิดขายหน่วยขาย 4,966 หน่วย อันดับ 2 คือ บริษัท อัสสกาญจน์ จำกัด จำนวน 1,377 หน่วย และอันดับ 3 คือ บริษัท ไซมิส แอสเสท จำกัด จำนวน 1,121 หน่วย ถ้านับจำนวนหน่วยรวมที่เปิดใหม่ครึ่งปีแรก 2562 ก็จะพบว่า 3 บริษัทนี้ เปิดตัวเป็นสัดส่วน 8.9%, 2.5% และ 2.0% ตามลำดับ

ตารางที่ 5: 10 อันดับแรกของบริษัทพัฒนาที่ดิน (บริษัทจำกัด) ที่มีจำนวนหน่วยขายมากที่สุด

พิจารณาจำนวนมูลค่าของบริษัทมหาชน ในตลาดหลักทรัพย์ (ตารางที่ 6) จะพบว่า บริษัท เอพี (ไทยแลนด์) จำกัด (มหาชน) มีมูลค่ามากที่สุด คือ 27,275 ล้านบาท รองลงมาคือ บริษัท ศุภาลัย จำกัด (มหาชน) มีมูลค่า 18,737 ล้านบาท และอันดับ 3 คือ บริษัท พฤกษา เรียลเอสเตท จำกัด (มหาชน) จำนวน 13,661 ล้านบาท ถ้าเทียบมูลค่าที่เปิดใหม่ทั้งหมดครึ่งปีแรก 2562 คือ 219,769 ล้านบาท ก็จะพบว่า 3 บริษัทนี้เปิดตัวเป็นสัดส่วน 12.4%, 8.5% และ 6.2% ตามลำดับ

ตารางที่ 6: 10 อันดับแรกของบริษัทพัฒนาที่ดิน (บริษัทมหาชน) ที่มีมูลค่าการพัฒนามากที่สุด

พิจารณาจำนวนมูลค่าของบริษัทจำกัด (ตารางที่ 7) จะพบว่า บริษัท ไซมิส แอสเสท จำกัด มีมูลค่ามากที่สุด คือ 5,931 ล้านบาท รองลงมาคือ บริษัท รีเจ้นท์ กรีนพาวเวอร์ จำกัด มีมูลค่า 5,092 ล้านบาท และอันดับ 3 คือ บริษัท พีบีอาร์ 49 และไรส์แลนด์ (ประเทศไทย) จำกัด จำนวน 3,227 ล้านบาท ถ้าเอาจำนวนรวมมูลค่าที่เปิดใหม่ครึ่งปีแรก 2562 คือ 219,739 ล้านบาท ก็จะพบว่า 3 บริษัทนี้เปิดตัวเป็นสัดส่วน 2.7%, 2.3% และ 1.5% ตามลำดับ

ตารางที่ 7: 10 อันดับแรกของบริษัทพัฒนาที่ดิน (บริษัทจำกัด) ที่มีมูลค่าการพัฒนามากที่สุด

บทสรุป

อาจกล่าวได้ว่าจำนวนอุปทานเปิดตัวใหม่ครึ่งปีแรก 62 จำนวน 55,497 หน่วย เพิ่ม (18.6%) เมื่อเปรียบเทียบกับครึ่งปีแรก 61 มูลค่าการเปิดตัว จำนวน 219,768 ล้านบาท เพิ่ม (15.0%) จากครึ่งปีแรก 61 ราคาขายเฉลี่ยต่อหน่วยลดลงจาก 4.552 ล้านบาท ณ สิ้นปี 61 เป็นราคา 3.960 ล้านบาท (-13.0%) อุปทานคงเหลือทั้งตลาด เพิ่มขึ้น จากสิ้นปี 61 ประมาณ 2.4% จาก 199,768 หน่วย เป็น 204,585 หน่วย (+4,817)

ทาวน์เฮ้าส์ อุปทานคงเหลือ 61,541 หน่วย ลดลง -2.7% จากสิ้นปี 61 มียอดขายครึ่งปีแรก 62 จำนวน 14,368 หน่วย ลดลงจากครึ่งปีแรก 61 จำนวน 2,802 หน่วย (-16.3%) มีอุปทานเปิดใหม่ 12,687 หน่วย หากเทียบยอดขายอาจต้องใช้เวลา 11 เดือน

บ้านเดี่ยว อุปทานคงเหลือ 34,537 หน่วย ลดลง -2.5% จากสิ้นปี 61 มียอดขายได้ครึ่งปีแรก 62 จำนวน 6,619 หน่วย เพิ่ม 0.6% จากครึ่งปีแรก 61 มีอุปทานเปิดใหม่ 5,724 หน่วย หากเทียบยอดขายแล้วอาจต้องใช้เวลาประมาณ 19 เดือน

คอนโดมิเนียม อุปทานคงเหลือมากที่สุด 88,788 หน่วย เพิ่มขึ้นจากสิ้นปี 61 (-8.5%) มียอดขายได้ครึ่งปีแรก 62 จำนวน 26,680 หน่วย ลด 19.6% จากครึ่งปีแรก 61 มีอุปทานเปิดใหม่ 33,650 หน่วย หากพิจารณายอดขายต่อปี ต้องใช้เวลาขายอีกประมาณ 5 เดือน

การประมาณการทั้งปี

ด้านอุปทานใหม่ จำนวนโครงการเพิ่มขึ้น (พัฒนาขนาดโครงการเล็กลง) จำนวนหน่วยขาย มูลค่าโครงการลดลง ราคาขายเฉลี่ยต่อหน่วยอาจจะลดลงเล็กน้อย ประมาณการหน่วยขายเปิดใหม่ทั้งปีถ้าเปิดขายใกล้เคียงครึ่งปีแรก จะลดลงประมาณ -11.3% และมูลค่าลดลงประมาณ -22.3% จากปี 2561 อุปทานคงเหลือทั้งตลาดมีแนวโน้มปรับตัวลดลง ประมาณ (7-10%) เนื่องจากมีจำนวนอุปทานเปิดใหม่เข้าสู่ตลาดน้อยลง อุปทานเหลือสะสมจึงลดลงตาม

ด้านอุปสงค์/ยอดซื้อครึ่งปี 62 มีจำนวน 50,680 หน่วย ซึ่งขายได้น้อยกว่าจำนวนหน่วยที่เปิดขายใหม่ประมาณ 9% โดยยอดที่ขายได้ เป็นที่อยู่อาศัยเปิดใหม่ 36% และ 64% เป็นสินค้าที่เปิดขายมาก่อนปี 62 ส่วนใหญ่ 53% เป็นคอนโด รองลงมาคือทาวน์เฮ้าส์ 28% และอันดับ 3 คือบ้านเดี่ยว 13% ส่วนที่เหลืออีกประมาณ 6% จะเป็นที่อยู่อาศัยอื่นๆ (บ้านแฝด อาคารพาณิชย์ และที่ดินจัดสรร)

ประมาณการยอดขายทั้งปี น่าจะลดลงประมาณ -16% เนื่องจากตลาดที่อยู่อาศัยขะลอตัว

แนวโน้มและข้อเสนอแนะ

-

ผู้ประกอบการรายใหญ่และบริษัทในเครือยังคงครองส่วนแบ่งการตลาดสินค้าใหม่เพิ่มมากขึ้น

-

ผู้ประกอบการรายใหญ่มีการร่วมทุนกับนักลงทุนชาวต่างชาติมากขึ้น

-

กลุ่มผู้ซื้อเพื่อเก็งกำไร-ลงทุน ลดลงหรือหายไป เพราะมาตรการคุมเข้มในการปล่อยสินเชื่อที่อยู่อาศัยใหม่ของแบงก์ชาติ (LTV)

-

คอนโดมิเนียมยังคงมีการพัฒนามากเป็น อันดับ 1 แต่มีการพัฒนาในลักษณะชะลอตัว โดยเน้นพัฒนาเฉพาะเขตเมืองชั้นใน (ตามแนวรถไฟฟ้า) และย่าน CBD

-

การตลาดมีการแข่งขันสูง (มีการลด แลก แจก แถม มากขึ้นโดยเฉพาะโครงการที่เสร็จพร้อมอยู่)

-

ปัญหาหนี้ครัวเรือนยังคงสูงอยู่ ส่งผลให้สถาบันการเงินเข้มงวดการปล่อยสินเชื่อรายย่อย

-

แนวโน้มความต้องการซื้อของชาวต่างชาติมีแนวโน้มลดลง โดยเฉพาะกลุ่มผู้ซื้อชาวจีนที่คาดว่าอาจจะชะลอตัวเนื่องจากปัญหาทางเศรษฐกิจของจีนเอง และบางส่วนอาจมีการทิ้งดาวน์ได้

-

ปริมาณจำนวนที่อยู่อาศัยประเภทหลุดดาวน์/ไม่โอน มีแนวโน้มเพิ่มขึ้น

-

การพัฒนาในพื้นที่ภูมิภาค คาดว่าจะมีการชะลอตัว แต่ภาคตะวันออกยังคงพัฒนาได้ เนื่องจากมีปัจจัยจากการลงทุนในพื้นที่ EEC ตามประกาศ พ.ร.บ. อีอีซี

-

เศรษฐกิจชะลอตัวทั้งภายใน/ภายนอกประเทศ ทำให้กำลังซื้อลดลง