ประธาน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย

บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส

ในวันพุธที่ 22 มกราคม 2563 ดร.โสภณ พรโชคชัย ประธานศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส (www.area.co.th) ได้แถลงข่าวสำคัญสรุปภาวะตลาดอสังหาริมทรัพย์ปี 2562 และทิศทางตลาดที่อยู่อาศัย พ.ศ.2563 ซึ่งเป็นการสำรวจล่าสุดและเป็นการสำรวจครั้งใหญ่ที่สุดโดยครอบคลุมโครงการที่อยู่อาศัยถึง 2,359 แห่งที่ยังขายอยู่ในเขตกรุงเทพมหานครและปริมณฑล ณ สิ้นปี 2562

ภาพรวมลดลง

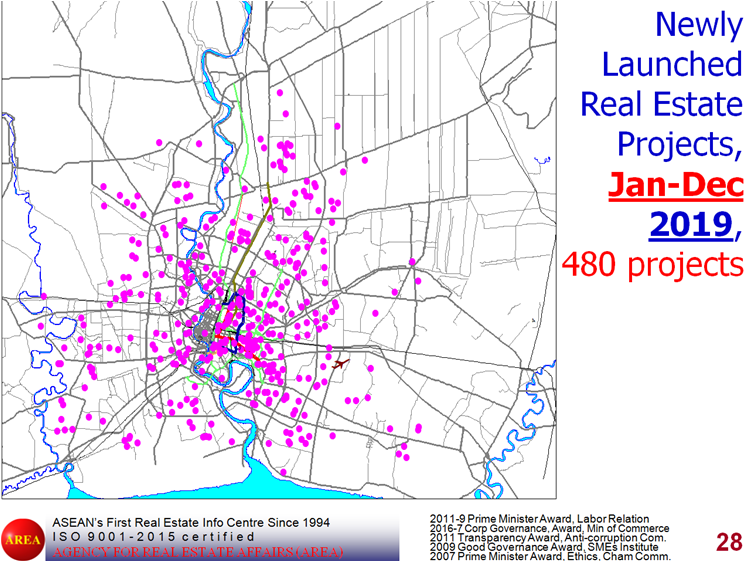

ปี 2562 มีโครงการอสังหาริมทรัพย์ทุกประเภทเปิดตัวใหม่ใหม่ 480 โครงการ กลับเพิ่มขึ้นกว่าปี 2561 ที่เปิดตัว 457 โครงการ อย่างไรก็ตามจำนวนเฉพาะหน่วยที่อยู่อาศัยที่เปิดตัวใหม่กลับมีน้อยกว่า โดยในปี 2562 เปิดตัว 118,975 หน่วยในขณะที่ปี 2561 เปิดตัวถึง 125,118 หน่วย หรือลดลง 5% ยิ่งพิจารณาจากมูลค่าโครงการที่อยู่อาศัยที่เปิดใหม่ในปี 2562 ซึ่งมีอยู่ 476,911 ล้านบาทนั้น ลดลงจากปี 2561 ที่เปิดตัวสูงสุดถึง 565,811 โดยลดลงถึง 16%

อาจกล่าวได้ว่าอันที่จริงโครงการที่เปิดตัวในปี 2562 น่าจะลดลงมากกว่าที่สำรวจได้ แต่เนื่องจากในไตรมาสที่ 4/2562 รัฐบาลมีมาตรการกระตุ้นตลาดอสังหาริมทรัพย์จึงมีการเปิดตัวในช่วงปลายปีโดยเฉพาะเดือนตุลาคมและพฤศจิกายนอย่างคึกคักมากเป็นพิเศษ ดังนั้นมาตรการกระตุ้นเหล่านี้จึงเป็นการช่วยระบายสินค้าให้ผู้ประกอบการและเป็นการช่วยให้ผู้ประกอบการสามารถสร้างสินค้าเข้ามาในตลาดได้อย่างต่อเนื่องอีก อุปทานก็ไม่ได้ถูกดูดซับให้ลดลงอย่างมีนัยสำคัญ อย่างไรก็ตามผู้ประกอบการก็พยายามปรับตัวโดยทำโครงการที่มีขนาดเล็กลงเพื่อลดความเสี่ยงในการพัฒนาโครงการ ยิ่งกว่านั้นในการลดความเสี่ยง โครงการในปี 2562 ยังปรับลดราคาลงเหลือเฉลี่ย 4 ล้านบาทต่อหน่วยในขณะที่โครงการในปี 2561 มีราคาเฉลี่ยถึง 4.6 ล้านบาทต่อหน่วย

แม้การเปิดตัวของจำนวนหน่วยที่อยู่อาศัยในเขตกรุงเทพมหานครและปริมณฑลในปี 2562 จะลดลงไม่มาก คือเพียง 5% ก็ตาม แต่สิ่งที่น่าวิตกก็คือ จำนวนหน่วยขายที่ขายได้รวมทั้งหมดเฉพาะในปี 2562 กลับมีเพียง 99,862 หน่วย เมื่อเทียบกับหน่วยขายที่ขายได้ในปี 2561 ที่มีถึง 120,577 หน่วยนั้น ถือว่าลดลงไปถึง 17% เลยทีเดียว ปรากฏการณ์นี้แสดงให้เห็นว่าการซื้อของผู้บริโภคอาจยังมีจำกัด แม้ผู้ประกอบการและรัฐบาลจะพยายามมีมาตรการกระตุ้นให้เกิดการซื้อก็ตาม

ตัวเลขที่น่าห่วงใยในขณะนี้ก็คือยังมีหน่วยขายที่รอการขายและยังอยู่ในมือของผู้ประกอบการพัฒนาที่ดินทั้งหมดในเขตกรุงเทพมหานครและปริมณฑลถึง 218,881 หน่วยที่จะเข้ามาขายในปี 2563 ในขณะที่ก่อนหน้านี้ 1 ปียังมีหน่วยขายที่อยู่ในมือผู้ประกอบการเพียง 199,768 หน่วยที่เข้ามาขายในปี 2562 หรือเท่ากับเพิ่มขึ้น 19,113 หน่วย หรือเพิ่มขึ้น 10% หากเฉลี่ยว่าปีหนึ่งมีการดูดซับอุปทานที่อยู่อาศัยประมาณ 110,000 หน่วย อุปทานที่ยังเหลืออยู่ 218,881 หน่วยนี้ คงต้องใช้เวลาดูดซับอีกราว 2 ปีโดยไม่ต้องสร้างสินค้าใหม่ ดังนั้นหากรัฐบาลยังกระตุ้นการซื้อต่อไป ก็อาจทำให้อุปทานเพิ่มมากขึ้นจนถึงระดับที่อันตรายกว่านี้

โครงการหยุดขาย

ในการสำรวจ ณ สิ้นปี 2562 พบว่า มีโครงการที่หยุดการขายไปเช่นกัน โดย ณ กลางปี 2562 มีจำนวน 205 โครงการ รวม 57,913 หน่วย รวมมูลค่า 147,462 ล้านบาท ในขณะที่ ณ สิ้นปี 62 มีจำนวน 213 โครงการ รวม 57,711 หน่วย มีมูลค่าทั้งหมด 177,176 ล้านบาท ทั้งนี้ในรอบ 6 เดือนล่าสุดพบจำนวนโครงการที่หยุดขายเพิ่ม 8 โครงการ (4%) และมีมูลค่าของโครงการที่หยุดขายเพิ่มขึ้น 29,713 ล้านบาท อย่างไรก็ตามจำนวนโครงการที่หยุดขายนี้ยังไม่ถึงขีดอันตราย แม้ว่าบริษัทมหาชนก็ยังมีโครงการที่หยุดขายเพราะต้องการปรับกลยุทธ์การขายใหม่ด้วยก็ตาม

สำหรับสาเหตุของการหยุดขายนั้น เหตุผลสำคัญก็คือโครงการไม่ผ่านการศึกษาผลกระทบสิ่งแวดล้อม (EIA) ที่มีถึง 29% แต่ได้เปิดขายไปก่อน และเมื่อไม่ผ่านการพิจารณา ก็ต้องล้มเลิกโครงการไป เหตุผลสำคัญอีกประการหนึ่งก็คือสถาบันการเงินไม่ปล่อยสินเชื่อ (22%) ซึ่งก็คงเป็นเพราะโครงการขายไม่ได้ดีตามเป้าหมาย นอกจากนี้ยังพบว่ามีอีก 19% ที่เห็นได้ชัดเจนว่าสินค้าขายไม่ออก หรือรูปแบบไม่เหมาะสมนั่นเอง สำหรับเหตุผลอื่นก็เช่น ทำเลที่ตั้งไม่เหมาะสม เปลี่ยนรูปแบบโครงการใหม่ รอปรับราคา เป็นต้น

สถานการณ์การเปิดตัวรายประเภท

สำหรับที่อยู่อาศัยประเภทสำคัญที่พึงพิจารณาก็คือ

1. บ้านเดี่ยว : หน่วยขายเปิดใหม่ ครึ่งหลังของปี 2562 จำนวน 7,360 หน่วย เพิ่ม 1,636 หน่วย (28.6%) จาก ครึ่งแรกของปี 2562 อุปทานเหลือขาย 37,506 หน่วย เพิ่ม 2,969 หน่วย (8.6%) จากกลางปี 2562 ครึ่งหลังของปี 2562 ขายได้จำนวน 4,391 หน่วย ลดลง 2,228 หน่วย (-33.7%) เทียบกับครึ่งแรกของปี 2562

2. ทาวน์เฮ้าส์: หน่วยขายเปิดใหม่ ครึ่งหลังของปี 2562 จำนวน 19,300 หน่วย เพิ่ม 6,613 หน่วย (52.1%) จาก ครึ่งแรกของปี 2562 อุปทานเหลือขาย 65,510 หน่วย เพิ่ม 4,969 หน่วย (8.1%) จากกลางปี 2562 ครึ่งหลังของปี 2562 ขายได้จำนวน 14,331 หน่วย ลดลง 37 หน่วย (-0.3%) เทียบกับครึ่งแรกของปี 2562

3. ห้องชุด: หน่วยขายเปิดใหม่ ครึ่งหลังของปี 2562 จำนวน 32,717 หน่วย ลดลง 933 หน่วย (-2.85%) จากปี ครึ่งแรกของปี 2562 อุปทานเหลือขาย 93,882 หน่วย เพิ่ม 5,094 หน่วย (5.7%) จากกลางปี 62 ครึ่งหลังของปี 2562 ขายได้จำนวน 27,623 หน่วย เพิ่ม 943 หน่วย (3.5%) เทียบกับ ครึ่งแรกของปี 2562

การเปิดเพิ่มเหล่านี้เกิดจากมาตรการกระตุ้นของทางราชการ ไม่ใช่เพราะเศรษฐกิจดี จึงมีคนซื้อที่อยู่อาศัยเพิ่ม นอกจากนี้โดยที่ดอกเบี้ยเงินฝากต่ำมาก นักลงทุนจึงพยายามซื้อสินค้าที่อยู่อาศัยไว้เก็งกำไรกันเป็นจำนวนมาก จึงกลายเป็นอุปทาน “เทียม” ไปจำนวนหนึ่ง คาดว่าทั้งตลาดมีผู้ซื้อเพื่ออยู่อาศัยจริงประมาณ 60% นอกนั้นเป็นนักลงทุน นักเก็งกำไรทั้งชาวไทยและชาวต่างประเทศ

แชมป์ปี 2562

ในส่วนของบริษัทมหาชนและบริษัทในเครือรวมกัน บมจ.พฤกษา เรียลเอสเตท เป็นแชมป์เปิดตัวโครงการสูงสุดถึง 34 โครงการ รวม 10,150 หน่วย รวมมูลค่า 38,174 ล้านบาท โดยมีราคาขายเฉลี่ย 3.761 ล้านบาทต่อหน่วย ครองส่วนแบ่งถึง 8.5% ของทั้งตลาด หรือ บมจ.พฤกษา เรียลเอสเตท เปิดขายทุก 1 ในจำนวน 12 หน่วยในตลาดเลยทีเดียว รองลงมาในด้านจำนวนหน่วยที่เปิดขายก็คือ บมจ.เอพี (ไทยแลนด์) เปิดตัว 9,276 หน่วย เฉลี่ยหน่วยละ 5.233 ล้านบาท อย่างไรก็ตามหากพิจารณาจากด้านมูลค่าเป็นหลัก จะพบว่า บมจ.เอพี (ไทยแลนด์) มีมูลค่าการเปิดตัวสูงสุดถึง 48,542 ล้านบาทเลยทีเดียว อันดับที่ 3 ก็คือ บมจ.ศุภาลัย 5,235 หน่วย เฉลี่ยหน่วยละ 5.408 ล้านบาท และอันดับที่ 4 คือ บมจ.ออริจิ้น พร็อพเพอร์ตี้ 4,643 หน่วย เฉลี่ยหน่วยละ 3.891 ล้านบาท

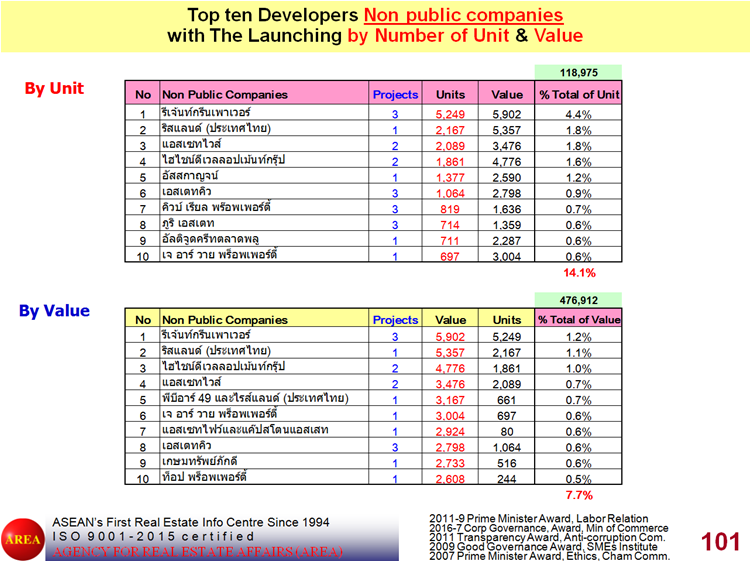

สำหรับบริษัทนอกตลาดที่น่าสนใจก็คือ บจก.รีเจนท์กรีนเพาเวอร์ที่เปิดขาย 3 โครงการในปี 2562 มี 5,249 หน่วย รวมมูลค่า 5,902 ล้านบาท หรือเฉลี่ยหน่วยละเพียง 1.124 ล้านบาท บริษัทนี้ครองส่วนแบ่งตลาด 4.4% ในแง่จำนวนหน่วย พอๆ กับ บมจ.ศุภาลัย แต่มีมูลค่าการพัฒนาน้อยกว่า บมจ.ศุภาลัย รองลงมาเป็น บจก.ริสแลนด์ (ประเทศไทย) บจก.ไฮไชน์ดีเวลลอปเม้นท์กรุ๊ป จะเห็นได้ว่ามีบริษัทพัฒนาที่ดินของจีนเข้ามาในตลาดไทยเพิ่มขึ้นอย่างต่อเนื่อง

สำหรับในปี 2563 คาดว่าจากมาตรการกระตุ้นอสังหาริมทรัพย์ล่าสุดเรื่อง LTV และมาตรการอื่นๆ ที่ยังใช้อยู่ จะทำให้อุปทานที่อยู่อาศัยยังคงเพิ่มขึ้นต่อเนื่อง การเปิดใหม่ในปี 2563 อาจไม่น้อยกว่าปี 2562 แม้เศรษฐกิจจะไม่ดีก็ตาม เพราะยังมีแรงซื้อจากการการหวังเก็งกำไรเนื่องจากการลงทุนในธุรกิจอื่นมีจำกัด หรือการผันเงินจากเงินกู้ซื้อบ้านไปทำธุรกิจอื่น สิ่งที่น่าห่วงก็คืออุปทานรอการขายจะมีมากขึ้น บ้านว่างหรือบ้านที่สร้างเสร็จและขายไปแล้วแต่ไม่มีผู้เข้าอยู่อาศัยจะเพิ่มขึ้นจากที่พบในปี 2562 จำนวน525,000 หน่วย สัดส่วนนักเก็งกำไรอาจเกิน 40% หนี้เสียอาจมีมากขึ้น ที่สำคัญ NPL หรือสินเชื่อด้อยคุณภาพหรือสินเชื่อที่ไม่เกิดกำไรกับผู้ปล่อยกู้น่าจะปรับตัวเพิ่มขึ้นกว่าที่กำลังก่อตัวในปี 2562 การลงทุนจึงพึงศึกษาข้อมูลให้ดีและต่อเนื่อง