ประธาน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย

บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส

ในปัจจุบันนี้ การประเมินค่าทรัพย์สินใช้วิธีเปรียบเทียบตลาด (Market Comparison Approach) เป็นสำคัญ เพราะถือเป็นวิธีที่ดีที่สุด ชัดเจนที่สุด โดยหัวใจสำคัญอยู่ที่ว่า มูลค่าของทรัพย์สินหนึ่งมักจะเท่ากับราคาของทรัพย์สินเทียบเคียงที่คนอื่นขายได้ ทั้งนี้แนวทางการวิเคราะห์ก็คือ การเริ่มต้นที่การพิจารณาทรัพย์สินเทียบเคียงที่มีการซื้อขายหรือเรียกขาย ว่ามีลักษณะคล้ายหรือต่างจากทรัพย์สินที่ประเมินอย่างไรบ้าง เมื่อได้ข้อมูลมาเพียงพอแล้ว ก็ตรวจสอบเพื่อคัดเลือกนำทรัพย์สินที่เทียบเคียงได้จริงเท่านั้นมาวิเคราะห์ โดยระบุเงื่อนไขในการเปรียบเทียบของทั้งทรัพย์สินที่ประเมินกับแปลงเปรียบเทียบ เช่น คุณภาพอาคาร ขนาดที่ดิน-อาคาร แล้วจึงสรุปหามูลค่าที่สมควร

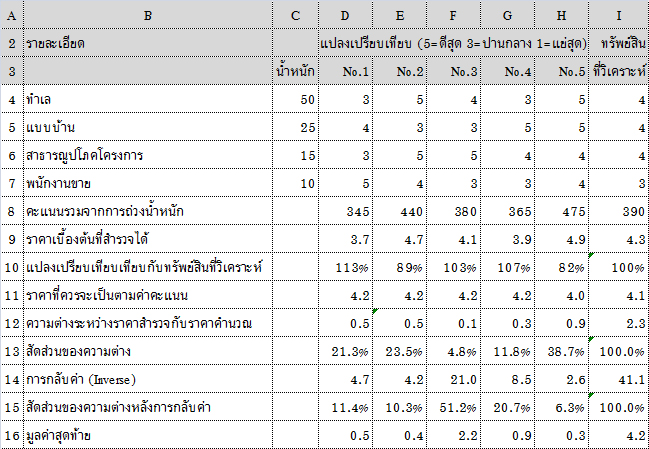

เทคนิคสำคัญในการประเมินค่าทรัพย์สินด้วยวิธีเปรียบตลาดก็คือการเปรียบเทียบตลาดด้วยการเฉลี่ยเชิงคุณภาพหรือแบบถ่วงน้ำหนัก (WQS: Weight Quality Score) ซึ่งมีแนวทางการใช้ที่ผิดเพี้ยนกันไป ทำให้ผู้ใช้บริการโดยเฉพาะสถาบันการเงินและอื่น ๆ เกิดความสับสน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส จึงจัดทำกรณีศึกษาในทางปฏิบัติด้วยการเปรียบเทียบตลาดแบบถ่วงน้ำหนักเปรียบเทียบ เพื่อให้ผู้บริโภคสามารถศึกษาได้จากตารางต่อไปนี้:

การเปรียบเทียบตลาดด้วยการเฉลี่ยเชิงคุณภาพหรือแบบถ่วงน้ำหนัก

ตัวอย่างการเปรียบเทียบตลาดด้วยการเฉลี่ยเชิงคุณภาพหรือแบบถ่วงน้ำหนัก (WQS: Weight Quality Score) ข้างต้นเพื่อการประเมินค่าทรัพย์สินหรือการตั้งราคาทรัพย์สินนั้น มีพื้นฐานจากการสำรวจภาคสนาม เช่น หากสำรวจข้อมูลเปรียบเทียบตามบรรทัดที่ 9 ราคาเฉลี่ยที่ได้ก็คือ 4.3 ล้านบาท อย่างไรก็ตาม ทรัพย์สินทั้งหลายแม้จะมีราคาใกล้เคียงกัน แต่ก็แตกต่างกันพอสมควร ในการวิเคราะห์จึงจำเป็นต้องถ่วงน้ำหนักของความน่าเชื่อถือ

บรรทัดที่ 8 เป็นคะแนนถ่วงน้ำหนัก ที่พิจารณาว่าทรัพย์สินแต่ละรายการ (No. 1 ถึง No. 5 และทรัพย์สินที่จะประเมินหรือตั้งราคานั้นมีคะแนนตัวแปรเท่าใด เช่นในที่นี้กำหนดตัวแปรไว้ 4 ตัวแปรในโครงการหนึ่ง ๆ คือ ทำเล แบบบ้าน สาธารณูปโภคและพนักงานขาย โดยน้ำหนักของแต่ละตัวแปรไม่เท่ากันคือ 50% 25% 15% และ 10% ตามลำดับ ส่วนคะแนนในแต่ละตัวแปร ให้ระหว่าง 1 ถึง 5 โดย 1 คือ ต่ำที่สุด 3 คือปานกลาง และ 5 คือ ดีที่สุด

เมื่อมีการถ่วงน้ำหนักตามบรรทัดที่ 10 จะเห็นได้ว่าทรัพย์สินเปรียบเทียบที่ 1 ควรมีค่าเท่ากับ 113% ของมูลค่าที่ขายจริง เพราะทรัพย์สินที่วิเคราะห์มีคุณภาพดีกว่า ดังนั้น ทรัพย์สินที่ 1 ที่ขายในราคา 3.7 ล้านบาท ตามบรรทัดที่ 9 จึงควรมีมูลค่าเป็น 4.2 ล้านบาทหากเป็นทรัพย์สินที่วิเคราะห์ตามบรรทัดที่ 11 ทั้งนี้โดยนำราคาเบื้องต้นตามบรรทัดที่ 9 คูณด้วยค่าถ่วงน้ำหนักตามบรรทัดที่ 10

ในทางตรงกันข้าม ทรัพย์สินเปรียบเทียบที่ 2 มีลักษณะดีกว่าทรัพย์สินที่เปรียบเทียบ ดังนั้น หากเป็นทรัพย์สินที่เปรียบเทียบจึงมีค่าราว 89% เท่านั้น ดังนั้น ราคาที่ขายตามบรรทัดที่ 9 จึงควรจะต่ำลงตามสภาพของทรัพย์สินที่วิเคราะห์ โดยควรมีราคาราว 4.2 ล้านบาทเท่านั้น เมื่อทำครบทั้ง 5 ทรัพย์สินที่เปรียบเทียบแล้ว นำมาเฉลี่ยกัน ก็จะได้ราคาทรัพย์สินที่วิเคราะห์เป็น 4.1 ล้านบาท ซึ่งน่าจะสมเหตุสมผลมากกว่า 4.3 ล้านบาทตามบรรทัดที่ 9

อย่างไรก็ตาม การถ่วงน้ำหนักยังดำเนินการต่อไปอีกขั้นหนึ่ง ซึ่งก็คือ การพิจารณาว่าตัวเลขราคาที่วิเคราะห์ได้จากแปลงเปรียบเทียบไหนที่ควรเชื่อถือมากกว่ากัน เพราะการเฉลี่ยตามบรรทัดที่ 11 ยังเป็นการให้น้ำหนักที่เท่า ๆ กันของทุกแปลงเปรียบเทียบ แสดงว่ายังไม่ได้ให้ความสำคัญแก่รายละเอียดเท่าที่ควรนั่นเอง

บรรทัดที่ 12 จึงแสดงความแตกต่างระหว่างราคาขายจริงตามบรรทัดที่ 9 กับราคาที่ประเมินได้ตามบรรทัดที่ 11 ทั้งนี้ ไม่พิจารณาค่าที่เป็นบวกหรือลบ แต่มุ่งพิจารณาจากความแตกต่างของตัวเลขเป็นสำคัญ ผลปรากฏว่า ความต่างในแปลงเปรียบเทียบที่ 1 – 5 เป็น 0.5 0.5 0.1 0.3 และ 0.9 ล้านบาทตามลำดับ แสดงว่าแปลงเปรียบเทียบที่ 3 ได้มีการปรับค่าน้อยที่สุด ส่วนแปลงเปรียบเทียบที่ 5 มีการปรับค่ามากที่สุด สัดส่วนการปรับมากหรือน้อยแสดง ณ บรรทัดที่ 13 ซึ่งก็คือ ช่อง D 12 หารด้วยผลรวมของความต่างตามช่อง I12 (ซึ่งเป็นผลรวมของช่อง D12 ถึง H12) ตามลำดับ โดยจะสังเกตได้ว่า ช่อง F13 มีความแตกต่างน้อยที่สุด คือ 4.8% ส่วนที่แตกต่างมากที่สุดก็คือช่อง H13 ซึ่งต่างกันถึง 38.7% นั่นเอง

บรรทัดที่ 14 เป็นการกลับค่า (Inverse)โดยนำ 1 มาหารด้วยตัวเลขบรรทัดที่ 13 เพื่อทำให้ค่าที่มีขนาดเล็กกลายเป็นค่าใหญ่ ส่วนค่าที่มีขนาดใหญ่ (แตกต่างกันมากระหว่างราคาที่ขายกับราคาที่คำนวณได้) จะมีขนาดเล็กลง และบรรทัดที่ 15 เป็นการแสดงสัดส่วนของความต่างหลังจากการกลับค่าตามบรรทัดที่ 14

ในที่สุด จึงได้นำราคาของทรัพย์สินที่คำนวณได้ตามบรรทัดที่ 11 มาคูณด้วยน้ำหนักที่สมควรเชื่อถือตามบรรทัดที่ 15 เพื่อคำนวณเป็นส่วนของมูลค่าที่จะนำมาประกอบเป็นมูลค่าของทรัพย์สินที่วิเคราะห์ เมื่อคูณครบในทรัพย์สินทั้ง 5 ชิ้นแล้ว จึงนำค่าที่ได้มารวมกันเป็นช่องที่ I16 ได้มูลค่าที่วิเคราะห์ได้คือ 4.2 ล้านบาท ดังนั้น ในการนี้แสดงว่า มูลค่าทรัพย์สินที่ควรจะขายได้หรือตั้งราคา ควรเป็นเงิน 4.2 ล้านบาท ไม่ใช่ 4.3 ล้านบาทตามการเฉลี่ยแบบง่าย ๆ เบื้องต้นตามบรรทัดที่ 9 หรือ จากการถ่วงน้ำหนักเบื้องต้นเป็นเงิน 4.1 ล้านบาทตามบรรทัดที่ 11

การมีวิธีการประเมินค่าทรัพย์สินที่สอดคล้องกับความเป็นจริง จะทำให้วิชาชีพประเมินค่าทรัพย์สินได้รับความเชื่อถือยิ่งขึ้น และเป็นประโยชน์ต่อผู้บริโภค และเมื่อผู้บริโภคเกิดความมั่นใจในบริการ ก็จะทำให้วิชาชีพนี้มีความมั่นคงตามไปด้วย