ประธาน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย

บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส

ตลาดที่อยู่อาศัยในเขตกรุงเทพมหานครและปริมณฑลในปี 2563 ในปี 2564 ถือเป็นปีแห่งการแกว่งไกว มีโอกาส +10% หรือไม่ก็ -10% ขึ้นอยู่กับฝีมือการแก้ปัญหาโควิด-19 การดึงดูดนักลงทุนและนักท่องเทียวเข้ามาในประเทศไทย

จะเห็นได้ว่าในปี 2563 ตลาดหดตัวลงเกือบ 40% ราคาลดลงประมาณ 7% โดยเฉลี่ย สถานการณ์ปี 2564 อาจแกว่งตัวสูง โดยจะมีโอกาสติดลบกว่าปี 2563 10% หรือถ้าในแง่ดีก็อาจจะฟื้นตัวขึ้น 10% เช่นกัน แต่อาจฟื้นตัวได้ไม่รวดเร็วนัก สถานการณ์ในปี 2565 อาจจะเลวร้ายลงเพราะประเทศไทยยังมีระเบิดเวลาด้านการเมืองที่ไม่เป็นประชาธิปไตยเท่าที่ควร ความขัดแย้งทางการเมืองจะส่งผลต่อการดึงดูดนักลงทุน นักท่องเที่ยวตลอดจนไปถึงการฟื้นตัวของตลาดที่อยู่อาศัย

ดร.โสภณ พรโชคชัย ประธาน ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส (www.area.co.th) ได้จัดการสัมมนา “ทิศทางตลาดที่อยู่อาศัย” ซึ่งเป็นงานสัมมนาใหญ่ประจำปี โดยในปีนี้พิเศษ จัดเป็นแบบ zoom โดยมีการนำเสนอผลการสำรวจตลาดอสังหาริมทรัพย์โดยรวมและที่อยู่อาศัยล่าสุด รวมทั้งการนำเสนอความเห็นของผู้รู้จากภาคส่วนต่างๆ อีกหลายท่านในวันพฤหัสบดีที่ 21 มกราคม 2564 นี้

ผลการศึกษาที่สำคัญยิ่งก็คือ

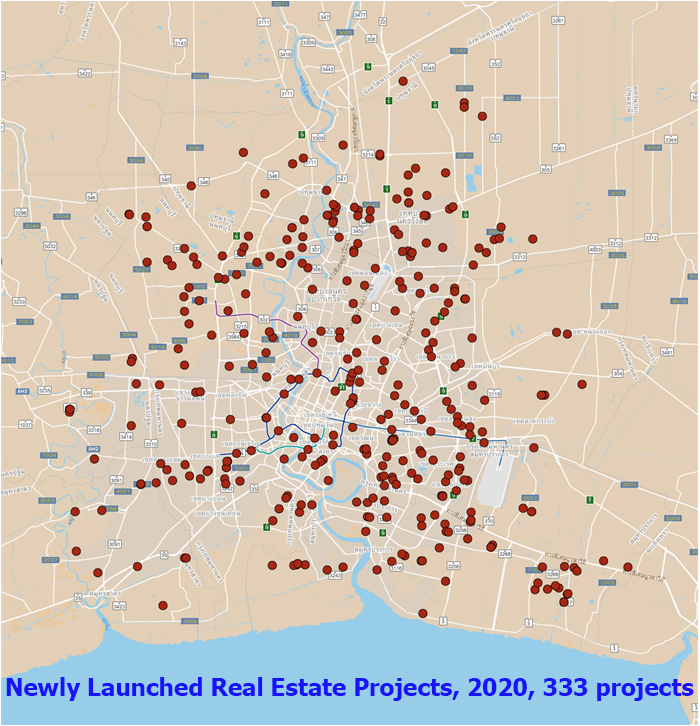

1. ในแง่อุปทานโครงการเปิดใหม่ปี 2563 มีจำนวน 324 โครงการ ลดลง 141 โครงการ (-30.3%) เทียบกับปี 2562 จำนวนหน่วยขายเปิดใหม่ 73,043 หน่วย ลด 45,932 หน่วย (-38.6%) มูลค่าโครงการปี 2563 จำนวน 287,261 ล้านบาท ลด 189,650 ล้านบาท (-39.8%)

2. โดยนัยนี้แสดงผลอย่างชัดเจนว่าโควิด-19 ส่งผลร้ายต่อเศรษฐกิจไทยที่ย่ำแย่อยู่แล้วก่อนมีโควิด-19 และตลาดอสังหาริมทรัพย์อย่างชัดเจน อย่างไรก็ตามแม้การลดลงถึงเกือบ 40% นี้จะชัดเจนมาก แต่ ดร.โสภณก็ชี้ว่าสถานการณ์ตลาดไม่ได้ย่ำแย่เท่ากับตอนเกิดวิกฤติเศรษฐกิจ “ต้มยำกุ้ง” ในช่วงปี 2540 ซึ่งส่งผลให้แทบไม่มีการเปิดตัวโครงการใหม่ๆ ใดๆ เลยในปี 2541-2542

3. เมื่อพิจารณาถึงทำเลที่ตั้งจะพบว่าโครงการในปี 2563 นั้นเปิดตัวแบบกระจัดกระจาย ไม่ได้กระจุกตัวในเขตใจกลางเมืองเช่นเดียวกับในปีก่อนๆ เพราะอุปทานด้านห้องชุดใจกลางเมืองลดลงอย่างต่อเนื่อง การพัฒนาที่อยู่อาศัยแนวราบมาแทนที่ ดร.โสภณให้ความเห็นว่ากรณีนี้คงไม่ได้เป็นเพราะโควิด-19 เพราะไม่ปรากฏมีการแพร่กระจายของเชื้อในอาคารชุดต่างๆ เลย (แม้มีผู้ติดเชื้อบ้างก็ตาม) แต่คงเป็นเพราะว่าความต้องการแนวราบในราคาปานกลางมีมากขึ้น

4. การที่จำนวนโครงการเปิดใหม่ลดลงไม่มาก แม้จำนวนหน่วยและมูลค่าการพัฒนาลดลงอย่างมากนั้น แสดงว่าผู้ประกอบการพัฒนาที่ดินก็พยายามปรับตัวโดยพัฒนาโครงการขนาดเล็กลงเพื่อลดความเสี่ยงในการขาย ในทำนองเดียวกันราคาขายเฉลี่ยต่อหน่วย 3.933 ล้านบาท ลด (-1.9%) จากราคา 4.008 ล้านบาท ณ สิ้นปี 2562 ก็เป็นความพยายามในการสร้างสินค้าที่มีราคาไม่แพงจนเกินไปนัก

5. ยอดซื้อที่มีผู้จองซื้อจริง ทั้งปี 2563 มีจำนวน 65,279 หน่วย และเมื่อเทียบกับปี 2562 ที่แล้ว ยอดซื้อมี 99,862 หน่วย (ลดลง 34,583 หน่วย หรือ -34.6%) ในขณะที่ยอดเปิดใหม่ลดลงถึงเกือบ 40% แต่ยอดจองลดลงในสัดส่วนที่น้อยกว่า แสดงว่ามีการดูดซับอุปทานไปพอสมควร ยอดผู้จองซื้อในปี 2564 น่าจะมีเพิ่มขึ้นเป็น 73,000 หน่วย หรือเพิ่มขึ้น 12% หรือ 285,000 ล้านบาท

6. สิ่งที่น่าห่วงก็คืออุปทานคงเหลือสะสม รวม ณ สิ้นปี 2563 เพิ่มขึ้นจากกลางปี 2563 ประมาณ 2.5% คือจาก 221,192 หน่วย ณ กลางปี 2563 เพิ่มเป็น 226,645 หน่วย (เพิ่ม 5,453 หน่วย) ดร.โสภณให้ข้อสังเกตว่านี่เป็นผลจากการที่บริษัทพัฒนาที่ดินต่างๆ ก็ยังพยายามเติมอุปทานเข้ามาในตลาดอย่างต่อเนื่อง

7. อุปทานคงเหลือสะสม 226,645 หน่วยนี้ ต้องใช้เวลาอีกถึง 36.9 เดือน หรือ 3 ปีจึงจะขายหมด หากไม่มีการเปิดตัวโครการใหม่เลย แต่หากยังมีการเติมหน่วยขายเข้ามาอีกเรื่อยๆ การขายก็จะยิ่งช้าลงไปอีก และอาจทำให้สินค้าที่มีอยู่ในตลาดในขณะนี้ ล้มหายตายจากไปได้เป็นจำนวนมาก ดร.โสภณให้ความเห็นว่านี่แสดงว่า “ระเบิดเวลา” ที่รออยู่อาจจะส่งผลให้ตลาดที่อยู่อาศัยในปี 2565 ทรุดลง แตกต่างจากที่บางฝ่ายคาดว่าตลาดที่อยู่อาศัยจะดีขึ้นในปี 2564 และ 2565

8. ณ สิ้นปี 2563 มีโครงการที่หยุดการขายไปแล้ว 7 โครงการ จำนวน 2,402 หน่วย รวมมูลค่าเพิ่ม 9,033 ล้านบาทเฉพาะในครึ่งหลังของปี 2563 อย่างไรก็ตามโครงการที่หยุดขายหรือ “เจ๊งคาที่” ยังถือว่ามีไม่มากนัก แต่ดร.โสภณคาดว่าในอนาคต จำนวนโครงการที่หยุดการขายไป จะเพิ่มขึ้นมากกว่านี้ ทั้งผู้ซื้อบ้านและผู้ประกอบการขายพึงระวัง แต่ก็จะทำให้อุปทานในตลาดลดลงอย่างชัดเจน เป็นการปูทางในการเปิดโครงการใหม่ในอนาคต

9. บมจ.เอพี (ไทยแลนด์) นับเป็น “แชมป์” เปิดตัวโครงการมากที่สุด แทนที่ บมจ.พฤกษา เรียลเอสเตท ในปี 2563 ทั้งที่ตลอดเกือบ 10 ปีที่ผ่านมา บมจ.พฤกษา เรียลเอสเตท รักษาแชมป์มาโดยตลอด โดย บมจ.เอพี (ไทยแลนด์) เปิดตัวโครงการมากที่สุดถึง 38 โครงการ มีจำนวนหน่วยรวมกันมากที่สุด 8,476 หน่วย หรือ 12% ของทั้งตลาด และมีมูลค่าการพัฒนาสูงสุดถึง 40,003 ล้านบาท หรือ 14% ของทั้งตลาดรวมกัน ทั้งนี้ราคาขายที่อยู่อาศัยของ บมจ.เอพี (ไทยแลนด์) อยู่ที่ 4.72 ล้านบาทต่อหน่วย ดร.โสภณ กล่าวว่า บมจ.เอพี (ไทยแลนด์) มีการเติบโตสวนกระแส และเน้นการทำบ้านในระดับราคาที่หลากหลาย มีการส่งเสริมการขายที่ดี Sales สามารถตัดสินใจได้ มีกิจกรรมส่งเสริมการขายที่จูงใจมาก

10. สิ่งที่น่าเป็นห่วงก็คืออุปทานที่อยู่ในมือของผู้ประกอบการโดยรวมนั้น ราคาลดลง 3.5% ในช่วงครึ่งหลังของปี 2563 เท่ากับในช่วงครึ่งแรกของปี 2563 แสดงว่าทั้งปีที่ผ่านมา ผู้ประกอบการต้องยอมลดราคาลงประมาณ 7% อย่างไรก็ตามก็ยังมีบางโครงการที่ยอมลดราคาลงถึง 30-40% เช่นกัน แต่เป็นส่วนน้อยมาก ในกรณีมีปัญหาในการขายจริงๆ ดร.โสภณให้ทางออกว่าควรจะหยุดขายและปรับรูปแบบโครงการ หรือเปลี่ยนสินค้าไปเลย เช่น จากบ้านเดี่ยว เป็นบ้านแฝด เป็นต้น

11. สินค้าที่จะมีอนาคตประกอบด้วย บ้านเดี่ยวราคา 5-10 ล้านบาท บ้านแฝดราคา 3-5 ล้านบาท ทาวน์เฮาส์ราคา 2-3 ล้านบาท และห้องชุดราคา 2-3 ล้านบาทเช่นกัน บ้านเดี่ยวราคาต่ำกว่า 5 ล้านคงทำได้ยาก ทาวน์เฮาส์ราคาแพงๆ เช่น เกินกว่า 10 ล้านบาท ก็อาจไม่เหมาะสม ส่วนห้องชุดราคาแพงๆ ในขณะนี้ก็ยังมีอุปทานส่วนเกินอยู่มาก จะสังเกตได้ว่าในปีนี้อุปทานในส่วนนี้เปิดไม่มากนัก

12. ในขณะนี้มีการส่งเสริมการขายกันอย่าง “สุดฤทธิ์” กระทั่งการฟรีค่าจดจำนอง ฟรีภาษีและค่าธรรมเนียมโอน การตั้งราคาขายให้สามารถกู้ได้แทบ 100% ฯลฯ เพื่อเร่งส่งเสริมให้มีการโอนเพื่อระบายสินค้าให้ได้เร็วที่สุดนั่นเอง

13. ส่วนในปี 2564 ดร.โสภณคาดว่าจำนวนโครงการอาจมีเพิ่มขึ้น 360 โครงการ (8%) จำนวนหน่วยเปิดใหม่ในปี 2564 น่าจะเป็น 82,000 หน่วย (12%) มูลค่าในปี 2564 น่าจะเพิ่มเป็น 310,000 ล้านบาท (เพิ่ม 8%) อย่างไรก็ตามในกรณีที่เลวร้าย จำนวนหน่วยอาจจะลดลงไปอีกประมาณ -10% จากปี 2563 ส่วนมูลค่าลดลงอาจประมาณ -15% จากปี 2563 อุปทานคงเหลือทั้งตลาดมีแนวโน้มลดลง (5%) เนื่องจากมีจำนวนอุปทานเปิดใหม่เข้าสู่ตลาดน้อยลง เนื่องจากผู้ประกอบการชะลอการเปิดตัว ส่วนด้านอุปสงค์/ยอดซื้อปี 64 ลดลงประมาณ 10% เนื่องจากเศรษฐกิจชะลอตัว คนว่างงานเพิ่มขึ้น ดังนั้นโดยรวมจึงอาจกล่าวได้ว่าปี 2564 มีโอกาสแกว่งตัวอยู่ระหว่าง +10% ถึง -10%

14. ในกรณีที่ดีที่โควิด-19 ได้รับการคลี่คลายมากขึ้น มีโอกาสเป็นไปได้ที่ปี 2564 จำนวนโครงการอาจมีเพิ่มขึ้นเป็น 360 โครงการ จำนวนหน่วยเปิดใหม่ในปี 2564 น่าจะเป็น 82,000 หน่วย แทนที่จะลด ส่วนมูลค่าในปี 2564 น่าจะเพิ่มเป็น 310,000 ล้านบาท ประเด็นสำคัญก็คือหลังโควิด-19 หากไทยไม่สามารถส่งออกได้เท่าที่คาดหวัง เศรษฐกิจไม่ฟื้นคืน การลงทุนจากต่างประเทศจำกัด แรงงานต่างชาติขาดแคลนเพราะโควิด=19 ในช่วงก่อน ก็อาจไม่เป็นไปตามการคาดหวังนี้

15. ในอนาคตจะมีการพัฒนาที่อยู่อาศัยแนวราบแทนที่อาคารชุดเพิ่มมากขึ้น โครงการในเขตใจกลางเมือง ก็จะลดลงตามภาวะการล้นตลาดของห้องชุดใจกลางเมือง และมีความเป็นไปได้ว่าหลายคนอาจคาดหวังว่าการอยู่ในเขตชานเมืองก็เข้าสู่เมืองได้ง่ายเพราะการใช้รถไฟฟ้า แต่อาจลืมไปว่าต้นทุนค่าใช้รถไฟฟ้าอาจสูงเกินจริง ทำให้มีต้นทุนสูงขึ้นกลายเป็นความไม่สะดวกกับการเดินทาง

16. ดร.โสภณคาดการณ์ว่าตลาดที่อยู่อาศัย จะเริ่มดีขึ้นประมาณกลางปี 2565 ซึ่งอาศัยเวลาในการคลี่คลายเพราะกำลังซื้อต่างชาติกลับมา เศรษฐกิจจะกลับมาอย่างมั่นคง อย่างไรก็ตามหากประเทศไทยยังมีปัญหาวิกฤติทางการเมือง โอกาสที่ไทยจะเติบโตก็อาจเป็นการตรงกันข้าม อย่างไรก็ตามวิกฤติการเมืองคงหลีกเลี่ยงได้ยาก เพราะประเทศไทยยังไม่เป็นประชาธิปไตยในแง่ที่ยังมี สว.จากการแต่งตั้ง (เมื่อก่อนเคยมีจากการเลือกตั้ง) และยังมีรัฐธรรมนูญที่ไม่เป็นประชาธิปไตย มีทีมเศรษฐกิจที่ไม่ดีพอ (แย่กว่าสมัย ดร.สมคิด ที่ว่าแย่เสียอีก) ดังนั้นทิศทางตลาดที่อยู่อาศัยไทยในภาวะการเมืองเช่นนี้จึงอาจมีปัญหาในระยะยาวได้

การลงทุนอสังหาริมทรัพย์โดยเฉพาะตลาดที่อยู่อาศัยในขณะนี้มีความเสี่ยงสูง ต้องศึกษาให้ดีก่อนการลงทุน